Финансовые рынки России и мира на 17 апреля 2025: макроэкономика, активы и инвестиционные тренды

1. Макроэкономический обзор

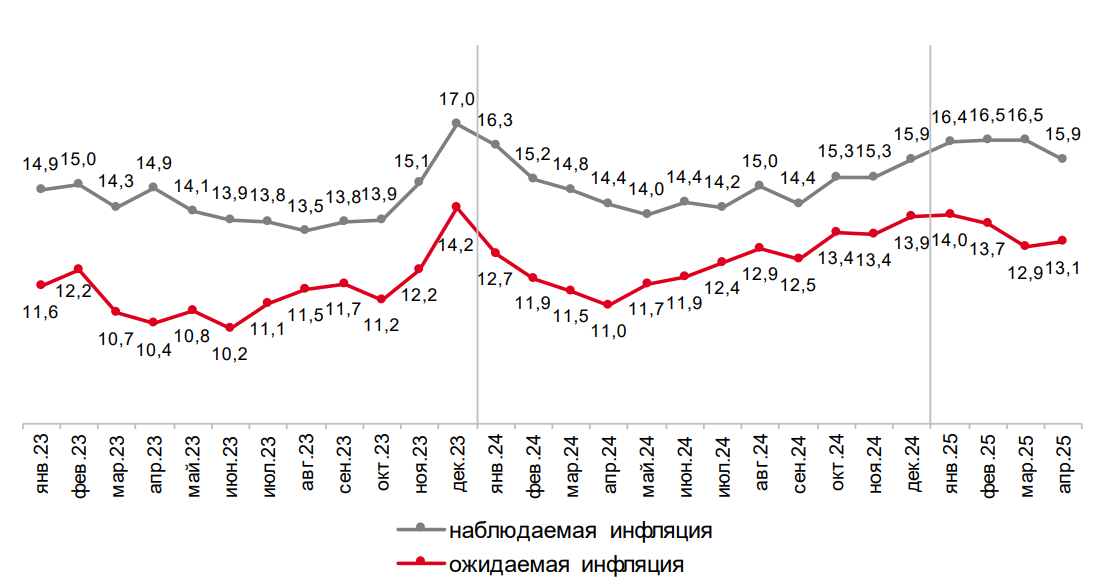

Апрель 2025 года демонстрирует неоднородную картину в глобальной и локальной экономике, на фоне продолжающегося инфляционного давления и политической турбулентности. Российская экономика сталкивается с ростом инфляционных ожиданий граждан до 13,1% на год вперед, несмотря на снижение фактической инфляции к 15,9% в апреле с 16,5% в марте. Это указывает на сохраняющуюся настороженность населения и бизнеса, даже в условиях некоторого улучшения текущей статистики.

Данные Банка России подтверждают умеренное снижение курса доллара и евро, при этом официальный курс доллара упал на 0,7 рубля до 82,02, евро — до 93,25 руб. Это свидетельствует об относительной стабильности рубля и адаптации валютного рынка к внешним вызовам, включая санкционное давление.

🚨 ТопМоб — твой радар в мире макроэкономики. Видим разворот — сигналим первым. Остальным остаётся догонять.

ТопМоб TelegramЭкспорт и импорт в первом квартале 2025 года изменились в сторону умеренного снижения: экспорт упал на 4% г/г, импорт — на 3% г/г. Профицит текущего счета составил 20 млрд долларов — наглядный знак замедления положительных торговых тенденций, что коррелирует с глобальной переориентацией товарных потоков и внутренней экономической конъюнктурой.

С точки зрения энергетического сектора, цены на нефть марки Brent демонстрируют рост (до $66,56 за баррель), поддерживаемый усилением санкций США против иранской нефтяной индустрии и ожиданиями смягчения торговых тарифов между Китаем и США. Тем не менее, спекулянты готовятся к фиксации прибыли перед праздниками, что может вызвать краткосрочную коррекцию к уровню ~$65 за баррель.

В сырьевом сегменте также есть сильные тенденции: устойчивое снижение на рынке угля (фьючерсы в Нью-Касле снизились на 17% за квартал) обусловлено структурными изменениями мирового спроса и энергетической политики, с ожиданием роста доли металлургического угля в ближайшие годы.

2. Анализ финансовых рынков

Акции

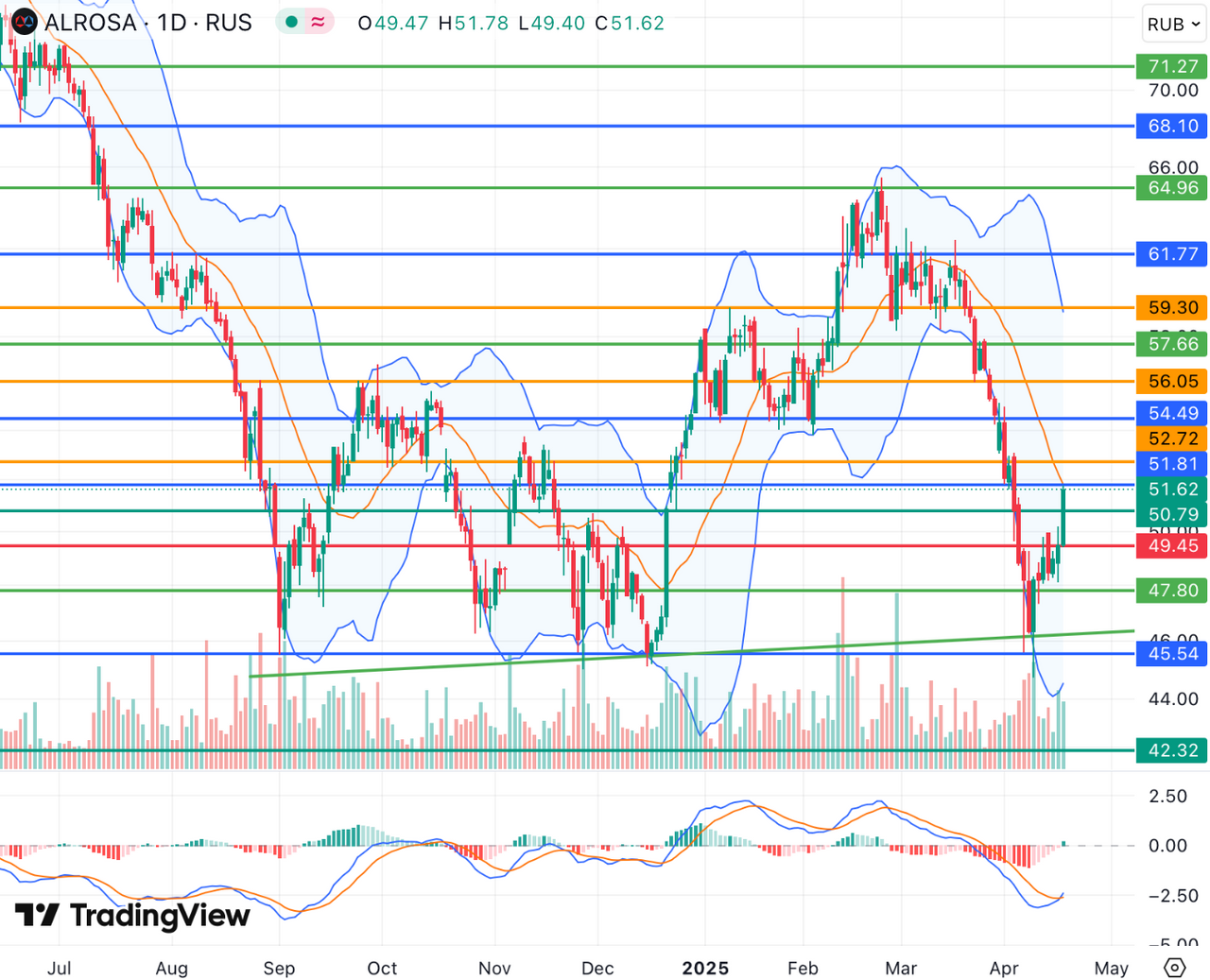

- АЛРОСА: Главный алмазный производитель демонстрирует двойственную ситуацию. Бумаги компании держатся около 10-летних минимумов на фоне снижения выручки на 25% и падения чистой прибыли на 77% в 2024 году. Тем не менее, руководство делает ставку на диверсификацию — золото, газ, полиметаллы, крупные проекты по модернизации и геологоразведка дают надежду на стабилизацию и возможный рост. Прогноз по акциям – таргет в 60 рублей (16,5% апсайд за 6-12 месяцев) с долгосрочной целью 85 рублей (65%). Рекомендуется держать с перспективой покупки.

- Сбербанк: Сохраняет стабильную политику дивидендов, планируя выплачивать не менее 50% чистой прибыли за 2024 год. Акции уже демонстрируют умеренный рост (до 301,35 рубля). Инвестиционная привлекательность банка высока благодаря устойчивости доходов и высокой дивидендной доходности.

- ВТБ: Акции прибавили 5% после заявлений о продаже непрофильных активов, что улучшает качество баланса и прибыльность. Однако дивиденды пока не обещают, поэтому акция рассчитана на среднесрочный рост с консервативным риском.

- ТМК: Совет директоров рекомендовал не выплачивать дивиденды за 2024 год, что указывает на консервативный подход и возможные сложности с ликвидностью.

- ММК: Отчет за 1 кв. 2025 г. показывает умеренное восстановление производства, но отсутствие драйверов роста и неблагоприятный внешний фон сдерживают акции. Текущий целевой уровень — 52 рубля.

- НЛМК: Чистая прибыль упала почти вдвое до 121,9 млрд руб., несмотря на рост выручки, что свидетельствует о росте расходов и издержек. Операционные показатели предстоит внимательно отслеживать.

Облигации

Индекс RGBI демонстрирует позитивную динамику по итогам недавних аукционов Минфина: размещено ОФЗ на 112 млрд руб., при этом длинные 15-летние выпуски пользовались спросом значительно выше, чем короткие бумаги. Такой сдвиг говорит о хорошем настроении инвесторов в ожидании смягчения денежно-кредитной политики (ДКП) Банка России. Рост спроса на гособлигации обусловлен увеличением уверенности в стабилизации инфляции и перспективе снижения ключевой ставки.

Валютный рынок

ЦБ РФ продолжает поддерживать рубль на среднесрочной дистанции, снижая официальный курс доллара и евро. Текущий курс в районе 82 руб. за доллар демонстрирует смягчение валютного давления. Это создает комфортную зону для экспортеров и регулирует инфляционные ожидания.

Сырьевой рынок

- Нефть Brent растет под влиянием санкционного давления на Иран и надежд на снижение торговых тарифов США-Китай.

- Цены на уголь продолжают снижаться, свидетельствуя о структурных изменениях в мировом спросе и долгосрочной перестройке энергетических рынков.

- «РУСАЛ» делает технологический прорыв, увеличивая долю переработанного алюминиевого лома до более 50%, что снижает углеродный след продукции и может поддержать металлический сектор.

3. Основные риски

- Инфляционная неустойчивость: несмотря на снижение текущей инфляции, рост инфляционных ожиданий до 13,1% может давить на потребительский спрос и эффективность мер регулятора.

- Политические и санкционные ограничения: Для компаний вроде АЛРОСА и нефтесектора сохраняется риск усиления санкций и ограничений на экспорт, что способно нарушить цепочки поставок и ухудшить финансовые показатели.

- Сырьевые рынки: резкое падение цен на уголь (-17% за квартал) и волатильность в нефтяном секторе создают неопределенность в доходах больших экспортёров и металлургических компаний.

- Корпоративные риски компаний-гигантов: у АЛРОСА истощаются основные месторождения, требуется высокая капитализация для реализации долгосрочных проектов, иначе компания рискует потерять лидерство. У входящих в металлургическую отрасль ММК и НЛМК сохраняется высокая зависимость от конъюнктуры и ключевой ставки.

- Валютные колебания и международные резервы: Снижение международных резервов России на $2,2 млрд за неделю сигнализирует о потенциальной подвижке на валютном рынке и риска давления на рубль в случае внешних шоков.

4. Инвестиционные идеи

Консервативная идея:

Покупка ОФЗ – среднесрочное удерживание с целью фиксированного дохода.

Минфин активно размещает долгосрочные ОФЗ, спрос на 15-летние бумаги превышает краткосрочные эмиссии, поддерживаемый ожиданиями снижения ключевой ставки ЦБ РФ. Текущие доходности держатся в привлекательном диапазоне для защиты от инфляции и волатильности на фондовом рынке.

- Расчет по доходности: При среднеэффективной доходности ОФЗ около 8–9% годовых, при инвестировании суммы в 1 млн рублей на 3-5 лет, чистая прибыль составит от 300 до 450 тыс. рублей, с минимальным риском и высокой ликвидностью.

- Риски такие: Возможное повышение ключевой ставки может негативно сказаться на цене облигаций, однако подобные сценарии в настоящее время маловероятны.

- Рекомендация: Институциональные и частные инвесторы могут увеличить долю ОФЗ в портфеле как эффективный стабилизирующий инструмент.

Рискованная идея:

Инвестиции в акции АЛРОСА с долгосрочным горизонтом.

АЛРОСА находится в точке глубокого преобразования: проблемы с истощением месторождений и падением прибыли смягчаются масштабной диверсификацией на золото, полиметаллы и энергетические проекты. Появляется существенный потенциал роста при сохранении медвежьей конъюнктуры в краткосрочном периоде.

- Потенциал роста: По нашим оценкам акции могут вырасти с текущих 51-52 руб. до 60 руб. в ближайшие 6-12 месяцев (+16,5%), с возможностью достижения 85 руб. в долгосрочной перспективе (+65%).

- Риски: Нестабильность на мировом рынке алмазов, усиление санкций, нерешённость с «Юбилейным» проектом, а также высокая политическая зависимость компании от бюджета Якутии.

- Особенности: Акции обладают высокой волатильностью, требуют регулярного мониторинга корпоративных новостей и рыночного спроса на драгоценные камни.

Редакция prognozkursa.com выражает благодарность руководству Банка России за предоставленную информацию, использованную для подготовки данного обзора.

Рекомендации:

- Золото прогноз

- Каков прогноз курса доллара к шекелю

- Каков прогноз курса доллара к бату

- Россети Урал акции прогноз. Цена MRKU

- ТГК-1 акции прогноз. Цена TGKA

- Анализ цен на криптовалюту DOGE: прогнозы Dogecoin к рублю

- Каков прогноз курса евро к рублю

- Анализ цен на криптовалюту ALEO: прогнозы ALEO

- НОВАТЭК акции прогноз. Цена NVTK

- Каков прогноз курса доллара к рублю

2025-04-17 19:05