Газпром на взлёте, юань штурмует новые рубежи:

Что случилось с рынками 8 мая 2025?

0. Макроэкономический обзор

Истекшие часы на финансовых рынках прошли под знаком сразу нескольких событий, кардинально меняющих расклады на глобальной и российской экономической сцене.

- Европа: Евросоюз готовит 17-й по счёту пакет санкций против России с дополнительным ударом по логистике, «теневому флоту» и связанным с ними предприятиям. Подобный шаг может не только затормозить российский экспорт углеводородов, но и вызвать новые потоки передела рынка.

- Российско-китайские отношения: Курс юаня к рублю резко вырос – почти на 2,3%, преодолев отметку 11,38. При этом рубль, несмотря на мощное укрепление в 1-м квартале, с начала мая заметно просел против юаня. Падение цен на нефть (Urals упала до $45-50 за баррель) добавило нестабильности российской валюте, но одновременно повысило интерес Китая к российской нефти для пополнения собственных резервов.

- Геополитика и энергетика: Агентство Reuters сообщило о переговорах между США и Россией относительно возобновления поставок российского газа в Европу с целью содействия мирным инициативам на постсоветском пространстве. Это вызвало мощный всплеск котировок акций Газпрома, ставших фаворитами отечественного рынка в течение дня.

В целом, макроэкономические условия для России балансируют между угрозой более жёстких санкций (ограничивающих экспорт и логистику) и возникшим «окном возможностей» благодаря растущей роли юаня в двусторонних расчётах с Китаем и возможному смягчению газовой блокады с ЕС. Ключевая инфляция в РФ — под контролем, но на горизонте риски замедления экспорта и снижения нефтегазовых доходов. Внешние процентные ставки остаются на исторических максимумах, ФРС и ЕЦБ занимают выжидательную позицию, но рынок закладывается на снижение ставок во втором полугодии.

🚨 ТопМоб — твой радар в мире макроэкономики. Видим разворот — сигналим первым. Остальным остаётся догонять.

ТопМоб Telegram

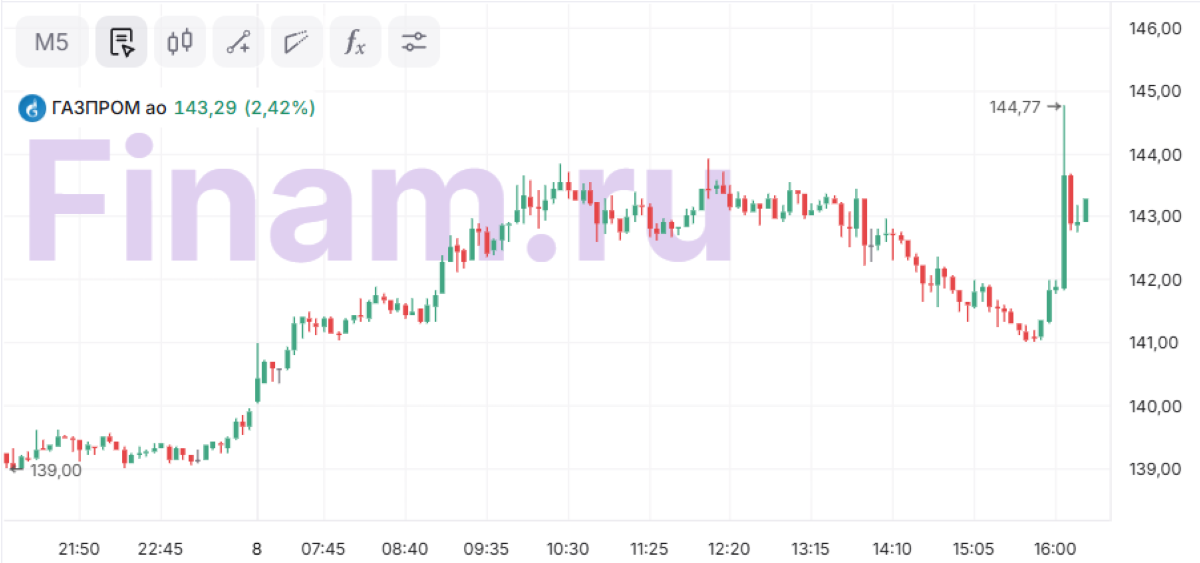

Рост котировок Газпрома на фоне новостей о переговорах с США и ЕС, 8 мая 2025

1. Анализ финансовых рынков

-

Акции:

Российский рынок акций закрылся уверенным ростом. Безусловный драйвер – бумаги Газпрома (+4,2%), которые, после публикации сообщений о возможном частичном возвращении российского газа в Европу, стали предметом активных покупок. Удар санкций пока не вербализован, но ожидание «ответа» от ЕC уже встроено в дисконт большинства российских экспортёров. Китайские переговоры (переход на юань) прибавили оптимизма нефтегазовому сектору, в целом, но общий рынок по-прежнему сдерживают опасения по экспорту и риски логистики.Прогноз по акциям Газпрома: консенсус-цена к концу мая – 235 руб. (текущие: ~224 руб.) При реализации позитивного сценария возможно ускорение роста к 245-250 руб.

-

Облигации:

Долговой рынок РФ остаётся стабильным, доходности ОФЗ удерживаются на уровнях 12,1–12,5% годовых на фоне стабильной инфляции и продолжающегося спроса со стороны локальных банков. Но перспектива новых санкций, удары по торговым потокам и потенциальное сокращение бюджетных доходов грозят ростом премий за риск во 2–3 квартале.Целевая доходность ОФЗ 26240: 11,9% при базовом сценарии — снижение ставок возможно при деэскалации санкций и росте газового экспорта.

-

Валюты:

Рубль потерял импульс по отношению к основным резервным валютам, особенно к китайскому юаню. Рост CNY/RUB до 11,38 обусловлен не только падением нефти, но и структурными изменениями в расчётах между РФ и КНР — переход на национальные валюты выводит расчёты из-под внешних рисков, но усложняет ситуацию в случае санкционного давления на китайские банки.Прогноз по юаню: диапазон 11,1–11,6 до конца мая; возможна волатильность при дополнительных санкционных новостях.

-

Сырьё:

Нефть сорта Urals дешевеет до $45–$50 за баррель. Российские нефтяники надеются на стратегические закупки Китаем, что может временно поддержать спрос, однако общая тенденция остаётся негативной до прояснения судьбы новых европейских ограничений.Forecats по Urals: базовый сценарий $46–$52 за баррель, негативный — падение ниже $44 при эскалации новых санкций.

Вывод: Рынок находится в фазе поисков новых точек поддержки. Наиболее чувствительны бумаги сырьевых гигантов, однако ожидаемые переговоры между РФ и Западом могут реализовать сценарий быстрого отскока в отдельных секторах. Прогнозы остаются умеренно негативными для экспортеров, но точка бифуркации — заседание глав МИД ЕС 20 мая.

2. Основные риски

- Расширение санкций ЕС: Заведомо жёсткие ограничения увеличивают риски перебоев в поставках, удорожания логистики и потенциальной блокировки морских поставок нефти и газа. Результат — давление на курс рубля, снижение нефтегазовых доходов бюджета РФ и рост волатильности акций топ-экспортёров.

- Платёжная инфраструктура с КНР: Несмотря на переход большей части расчётов на юань, сохраняется опасность «узких мест» — если ведущие китайские банки попадут под вторичные санкции, могут возникнуть сбои с переводами экспортных выручек. Последствия затронут ликвидность и стабильность внутреннего рынка.

- Цены на нефть и сырьё: Дальнейшее удешевление Urals (ниже $45) или снижение спроса со стороны Китая и Индии приведёт к падению доходов бюджета и усилению давления на рубль.

- Переговорный тупик РФ–США–ЕС: Любое обострение на дипломатическом фронте отменяет вероятность восстановления экспорта газа в ЕС, и немедленно приведёт к фиксации прибыли в бумагах Газпрома с последующей коррекцией.

- Вторичные санкции против Китая: Теоретическая, но очень опасная угроза: если Китай будет вынужден ограничить работу своих банков с Россией, даже крупнейшие российские корпорации окажутся в режиме «ручного управления» по валютным операциям.

Таким образом, баланс между попытками «разморозить» западные энергетические рынки и нарастанием давления со стороны ЕС и США может быть нарушен мгновенно. Фактор неожиданности остаётся едва ли не главным драйвером ближайших недель.

3. Инвестиционные идеи

Консервативная стратегия: ОФЗ среднего срока (ОНД 26240)

В условиях сохраняющейся неопределённости и ожидания новых санкций, предлагается диверсификация портфеля частными и институциональными инвесторами за счёт покупки среднесрочных ОФЗ с погашением 2027–2029 гг. Доходность по ОФЗ 26240 на текущий момент — около 12,1% годовых. Налоговая нагрузка — 13% на купон, итоговая доходность — ~10,5% годовых. Потенциал до переоценки вверх — ограничен, но риски сравнительно низки благодаря высокой ликвидности и спросу со стороны госбанков.

- Объём: 1–5 млн рублей (ликвидность обеспечена крупными игроками)

- Горизонт: 18–34 месяца

- Потери капитала: маловероятны, при условии отсутствия форс-мажора по санкциям / дефолту РФ

Сценарий: Доходность выше банковских депозитов с ограниченным рыночным риском, защита от инфляции, возможность фиксации дохода через три месяца в случае стабилизации геополитики.

Рискованная идея: покупка акций Газпрома (GAZP РФ, горизонтом 1 месяц)

Акции Газпрома могут «выстрелить» на фоне вероятного перемирия в энергетической войне с ЕС и одобрения новых экспортных маршрутов. За день до публикации отчёта бумаги уже прибавили 4,2%, и возможен разгон до 235–245 руб. при позитивном исходе переговоров между РФ, ЕС и США. Тем не менее, риск введения новых санкций или срыва переговоров может привести к резкому откату на 12–15% и возврату к уровню 210–215 руб.

- Горизонт: 3–5 недель

- Объём: до 15% от портфеля, не используя плечо

- Take-profit: 242 руб., Stop-loss: 213 руб. на случай «жёсткого» сценария ЕС

Потенциал роста: до +9% от текущих, при этом приемлемый риск просадки не превышает 5% при своевременной фиксации убытков.

От редакции prognozkursa.com: выражаем благодарность руководству Сбербанка за предоставленную информацию для подготовки данного обзора.

Рекомендации:

- Каков прогноз курса доллара к шекелю

- Золото прогноз

- МТС акции прогноз. Цена MTSS

- НОВАТЭК акции прогноз. Цена NVTK

- ГК Самолет акции прогноз. Цена SMLT

- Т-Технологии акции прогноз. Цена T

- Каков прогноз курса доллара к тайскому бату

- Анализ цен на криптовалюту WIF: прогнозы WIF

- Роснефть акции прогноз. Цена ROSN

- Анализ цен на криптовалюту LINK: прогнозы LINK

2025-05-08 19:09