Бюджет трещит, “ФосАгро” рвёт вверх, а энергетики снова в фокусе — шокирующие перемены среды, 7 мая 2025

1. Макроэкономический обзор: рост при падающих доходах

К середине мая 2025 года макроэкономическая ситуация в России демонстрирует впечатляющий внешний рост, однако под этим фасадом кроется заметное ухудшение бюджетного баланса и возрастающая напряженность в ресурсных секторах.

ВВП России по итогам первого квартала вырос на 2,3% с исключением календарного фактора. Это серьёзное ускорение на фоне европейских экономик и даже некоторых развивающихся стран. Локомотивами роста оказались машиностроение (+13% к прошлогоднему уровню), оживление в общепите (+7,1%), строительстве (+6,9%) и химической промышленности (+4,8%).

🚨 ТопМоб — твой радар в мире макроэкономики. Видим разворот — сигналим первым. Остальным остаётся догонять.

ТопМоб TelegramОдновременно доходы населения продолжают восстанавливаться: средние зарплаты в феврале прибавили в реальном выражении 3,2% (номинально +13,6%). Рост реальных располагаемых доходов за квартал достиг 8,4% год-к-году, что поддерживает внутренний спрос. Безработица продолжает исторические минимумы (2,3%), что по российским меркам уже балансирует на грани перегрева рынка труда.

Однако под макроэкономическими успехами накапливаются контр-тенденции. Дефицит бюджета за январь–апрель вырос почти втрое: с -1,13 трлн руб. (в 2024) до -3,23 трлн руб. (1,5% ВВП против плановых 0,5%). Основная причина — падение нефтегазовых доходов на 10,3% при резком росте расходов бюджета (+20,8%). Это делает вопрос дополнительного финансирования бюджета особенно острым.

Ситуация на мировых рынках энергоносителей остаётся сложной. Цена нефти Brent торгуется выше $62 за баррель, восстанавливаясь после обвала, однако с начала года снижение стоимости составило 17%. Российская Urals в ряде портов продаётся за $45-50 — и это основная причина урезания нефтяных поступлений в бюджет при сохранении высокой внешнеполитической неопределенности и системной дискриминации российского экспорта.

Внешнеторговые отношения остаются напряжёнными. Российско-венесуэльское стратегическое соглашение по нефти и газу — попытка компенсировать азиатские и западные потери и диверсифицировать рынки сбыта, а также привнести новые технологии в российский энергетический сектор.

Инфляция пока вне фокуса обсуждений в новостном потоке, но сохраняется опасность её разгона из-за плавного ослабления рубля, а также возможного повышения косвенных и прямых налогов в попытках балансировать бюджет. Пока Центробанк придерживается осторожной политики: ставку сохраняет высокой, что ограничивает кредитование, но сдерживает валютную волатильность.

2. Анализ финансовых рынков

Акции

Главная сенсация дня — бурный рост акций «ФосАгро» (+4,7%) вслед за новостями об экспорте удобрений в США. Компания сместила Саудовскую Аравию и заняла второе место среди поставщиков в США ($219 млн экспорт в марте), уступая лишь Канаде. Это обеспечило активный интерес инвесторов и разогрело цены до 6242 руб. за акцию.

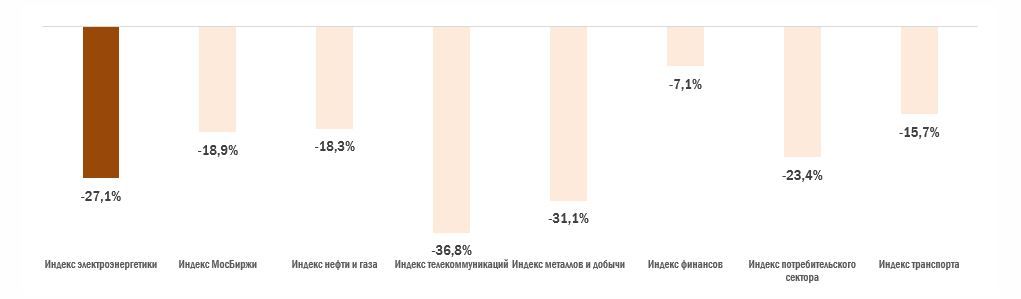

В сфере электроэнергетики на российском рынке сохраняется стагнация: бумаги недооценены и отстают от общего рынка из-за высокой ключевой ставки и ограниченного числа привлекательных дивидендных историй. Инвестиционная стратегия экспертов “Финама” — ставка на устойчивые истории в секторе — “Интер РАО” и привилегированные акции “Россети Ленэнерго”, отличающиеся стабильной доходностью даже в сложных макроусловиях.

На зарубежных рынках электроэнергетики — иной сценарий: американские энергетики демонстрируют защитные свойства портфеля на фоне торговой эскалации США–Китай. Инвесторы ищут “тихие гавани”, что поддерживает бумаги NextEra Energy и Exelon (хотя они торгуются близко к историческим максимумам, сохраняются отдельные недооценённые истории). В Китае же девальвация юаня и замедление индустриального роста поддержали коммунальный сектор, где спрос на электроэнергию, стимулируемый электрификацией транспорта и ростом дата-центров, превышает темпы роста ВВП.

Облигации

Российские гособлигации продолжают испытывать давление в связи с ростом бюджетного дефицита и опасением новых налоговых реформ. Высокая ставка Центробанка удерживает доходности на привлекательном для консервативных инвесторов уровне, но улучшения динамики — только при появлении признаков снижения ставок и стабилизации бюджетной политики.

Валюты

Официальный курс рубля к доллару от Банка России на четверг, 8 мая, снижен до 80,86 (-0,1 рубля), евро к рублю — 92,14 (+0,22), курс юаня — 11,18 (-0,03). ЦБ продолжает гибкую политику установления курса на основе биржевой ликвидности и кросс-курсов. Несмотря на стабильность курса доллара, сохраняется риск поэтапной девальвации рубля — естественной реакции на падение экспортных поступлений и нарастающее давление бюджетных расходов.

Сырьевые рынки

Цена нефти Brent выше $62 за баррель после резкого падения. Однако общая динамика с начала года отрицательная (минус 17%). Российская нефть Urals испытывает наибольшее давление (продажи по $45-50), что и влияет на бюджет. Объемы экспорта нефти снижаются — за первую неделю мая объёмы морских отгрузок упали на 6%. Такая тенденция ограничивает потенциал роста российских компаний нефтегазового сектора.

Позитивная новость — стратегические соглашения с Венесуэлой, однако эффект от этих альянсов будет отложенным и заметнее отразится на финансовых потоках не ранее конца 2025 – начала 2026 года.

Прогнозы и целевые цены

- ФосАгро (PHOR): краткосрочно целевая цена 6500–6650 руб. Возможна коррекция после фиксации прибыли, стратегически сохраняется положительный импульс на фоне роста экспорта и восстановления мировых агрорынков.

- ИнтерРАО: целевая цена 6,8–7,1 руб. (с текущих 6,4). Консервативная бумага для захода в защитные сегменты на фоне переоценки индустриального роста.

- Россети Ленэнерго (прив.): целевая цена 210–215 руб., ожидается стабильная дивидендная доходность выше 13–14% годовых.

- USD/RUB: диапазон 80–85 в ближайшие месяцы. Вероятность плавного ослабления сохраняется в условиях ухудшения бюджетной позиции.

- Нефть Brent: диапазон $61-67 за баррель до конца мая. Восстановление выше $70 возможно только при стабилизации геополитики и увеличении мирового спроса.

3. Основные риски

- Рост бюджетного дефицита и налоговое давление. Сейчас дефицит составляет 1,5% ВВП, почти втрое выше прошлого года. Возможны неожиданности — от временного увеличения налогов на сырьевиков до корректировок налоговой базы для крупных корпораций с экстраприбылью. Это способно привести к краткосрочным просадкам в отдельных бумагах, особенно в экспорте и нефтяной отрасли.

- Падение нефтяных цен и сокращение экспорта. Низкие мировые цены, санкционное давление, снижение экспорта и снижение доходов компаний приведёт к росту закредитованности и ограничению новых инвестиций. Это опасно для сектора нефтегазодобычи и связанных отраслей.

- Монетарная политика Центробанка. Высокая ключевая ставка сохраняет давление на кредитование бизнеса и населения, а потенциальное снижение ставки возможно лишь во второй половине года. Это ограничивает рост большинства акций, но поддерживает облигационный рынок.

- Валютные риски. Девальвация рубля может ускориться в случае продолжения снижения нефтяных поступлений и расширения бюджетных дыр. Сценарий скачкообразного роста доллар/рубль выше 85 не исключён при экстренных мерах на рынке.

- Глобальная торговая война. Продолжающая торговая эскалация между Китаем и США уже привела к оттоку капитала в защитные сектора и может ещё сильнее расколоть финансовые потоки, затронув даже инсулярные российские игроки через косвенные каналы.

4. Инвестиционные идеи

Консервативная идея: покупка привилегированных акций “Россети Ленэнерго”

В условиях высокой турбулентности на фондовом рынке, растущей ключевой ставки и ощутимых бюджетных рисков привилегированные бумаги “Россети Ленэнерго” остаются “защитным активом”.

- Текущий курс: ~205 руб.

- Ожидаемая дивдоходность за 2024 — 13,5–14% годовых.

- Хеджирование рисков — преимущественно за счёт устойчивой дивидендной истории, низкой закредитованности и отсутствия зависимости от экспортной выручки.

- Потенциал прироста к концу года +5–7% (до 215–218 руб.) на фоне перетока капитала в защитные истории при слабом рынке.

- Порог вхождения минимален, ликвидность бумаг постоянна.

Рискованная идея: спекулятивная покупка “ФосАгро” на хайпе экспорта

Взрывной рост акций “ФосАгро” может продолжиться благодаря эффекту “догоняющего роста” и ажиотажу вокруг расширения внешних рынков. Новость о резком вырыве компании в число крупнейших поставщиков удобрений в США — фундаментальный драйвер, способный краткосрочно поднять котировки выше 6500–6600 руб.

- Текущий курс: ~6242 руб.

- Целевой диапазон для фиксации прибыли: 6500–6700 руб. (+4–7% потенциала к росту).

- Риски: коррекция после роста на “горячих новостях”, возможность государственного вмешательства в ценовую политику (налоги, ограничения экспорта), а также традиционно высокая волатильность сектора.

- Рекоммендуемая стратегия: вход малым объёмом и установка стоп-лоссов на отметке 6100–6120 руб.

- Горизонт сделки — не более 2–3 недель, либо до появления признаков фиксации прибыли крупными игроками.

Редакция prognozkursa.com выражает благодарность руководству Финама за предоставленную информацию для подготовки данного обзора.

Рекомендации:

- Золото прогноз

- Каков прогноз курса доллара к шекелю

- МТС акции прогноз. Цена MTSS

- НОВАТЭК акции прогноз. Цена NVTK

- Т-Технологии акции прогноз. Цена T

- Каков прогноз курса доллара к тайскому бату

- Анализ цен на криптовалюту WIF: прогнозы WIF

- ГК Самолет акции прогноз. Цена SMLT

- Роснефть акции прогноз. Цена ROSN

- Анализ цен на криптовалюту LINK: прогнозы LINK

2025-05-07 19:15