Экономическая сенсация 15 апреля: рубль растёт, вопреки падению нефти — что это значит для инвесторов?

Полный аналитический отчёт по состоянию глобальных и российских финансовых рынков. Актуальность: 15 апреля 2025 г. 16:02

1. Макроэкономический обзор

Новостная лента последних часов отразила резкое расхождение между традиционными рыночными корреляциями и поведением основных макропоказателей, особенно на пересечении российского валютного и сырьевого рынков. Пока

рубль укрепляется, несмотря на сильнейшее за три года падение нефти, глобальные торговые войны и инфляционные риски диктуют ожидаемое, но пока не реализующееся ослабление российской валюты и рост волатильности по ключевым классам активов.

🚨 ТопМоб — твой радар в мире макроэкономики. Видим разворот — сигналим первым. Остальным остаётся догонять.

ТопМоб TelegramГлобальный взгляд: торговые войны, ставки и инфляция

Глобальные рынки вступили в фазу повышенной неопределённости. Торговая экосистема охвачена очередной эскалацией пошлин между США и Китаем:

медианное инфляционное ожидание в США подскочило до 3,6% (максимум с октября 2023). Президент США рассматривает дополнительные меры поддержки для автопроизводителей и послабления на отдельные технологические товары из Китая, что здесь и сейчас стимулирует аппетит инвесторов к риску, но фундаментальные торговые проблемы никуда не исчезают.

На этом фоне доходности американских 10-леток стабилизируются на повышенных уровнях после волны распродажи казначейских бумаг, а S&P 500 и NASDAQ 100 догоняют локальные максимумы — одновременно с ростом риска дальнейших инфляционных сюрпризов и обвалом всех ключевых скользящих средних (формируется «крест смерти»).

Местная специфика: парадоксы рубля и ликвидностная ловушка

Вопреки классической обратно-пропорциональной зависимости, пара USDRUB заключает третью подряд неделю в «красной зоне», а рубль укрепляется уже более чем на 5% к доллару за месяц.

Официальный курс Банка России 82,77 ($/₽) против 86,19 неделей ранее. Одновременно нефть Brent за апрель упала на 13% и консолидируется в диапазоне $63–66, создавая парадокс: ниже нефть — сильнее рубль?

Пояснения:

- Эффект «запаздывания» (лаг трансмиссии): курс рубля реагирует на нефть с задержкой 2–8 недель.

- Высокая ключевая ставка (21%) сдерживает спрос на валюту за счёт сокращения импорта и поддерживает курс за счёт carry trade.

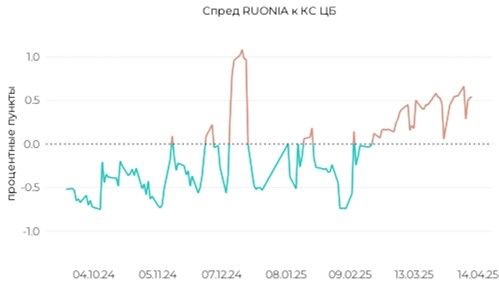

- Неравномерное распределение рублёвой ликвидности в банковской системе: ЦБ возвращается к недельным операциям РЕПО (лимит 1,8 трлн руб), впервые с марта 2022, предостерегая от потенциального дефолта ликвидности уже к июню.

Экономика России: кредитный спрос и внешняя торговля

Внутрироссийская кредитная активность топчется на месте: по данным Сбера, изменение портфеля кредитов юрлиц в I кв. 2025 отрицательное. Основная причина — высокая стоимость денег и непредсказуемость внешних рынков капитала.

Внешняя торговля:

Сальдо торгового баланса РФ в марте — $14,8 млрд. (-21% г/г), но +40% к февралю, за счёт всплеска экспорта. При этом Россия продолжает терять долю на рынке Индии (-2% м/м), незначительно сдаёт позиции в Китае (до 18%), а по итогам соглашения OPEC+ чистый рост добычи нефти становится отрицательным.

Сектор агрохимии и удобрений остаётся светлой точкой: “ФосАгро” и прочие наращивают производство, а экспортные перевозки удобрений по РЖД выросли в 1 кв. на 37% г/г (11,2 млн т), компенсируя частично потери по сырью.

2. Анализ финансовых рынков: Активы, драйверы, прогнозы

Акции

- МосБиржа: индекс акций упал на 0,72% (2799,48 пункта). Сектор вялый и в целом «краснеет», драйверов роста мало. В лидерах падения: «Сегежа» (-3,47%, риски банкротства), «Мечел«, «Распадская» и электроэнергетика — последствия падения мировых цен на коксующийся уголь и кризиса отрасли.

- Лидеры роста: ДВМП (+1,74%), «РУСАЛ» (+1,16%), «АЛРОСА» (+1,05%), «Сургутнефтегаз» (+0,87%) — на фоне стабильной добычи и новых долгосрочных соглашений.

- Дивиденды: «Полюс» (73 руб/акция), “Аренадата” (совокупно 3,43 руб./акция), “ПИК” снова без дивидендов в 2024 — сигнал остерегаться сектора жилстроя.

- Hi-tech/рекрутмент: «Хэдхантер» — бычья история, топовые темпы роста (+34,5% по выручке, EBITDA 58,6%), отрицательная долговая нагрузка, прибыль под дивиденды; целевая цена 5138 руб. на 12 месяцев (+15% апсайд).

- IPO/эмиссии: CarMoney (СмартТехГрупп) — допэмиссия по 1,89 руб./акцию в пользу ПСБ может повлиять на структуру собственности, но вряд ли станет драйвером для розничного инвестора.

Облигации

- Доходности ОФЗ остаются на высоких уровнях, что поддерживает внутренний долговой рынок, но делает фондирование дорогим и тормозит корпоративное кредитование. Банк России сохраняет ключевую ставку на уровне 21%; вероятна «ястребиная» риторика до снижения инфляции ниже 7–8% г/г.

- Глобальные трежерис: доходности 10-летних бумаг стабилизировались, но волатильность высока. Есть признаки того, что распродажа спровоцирована (или используется) Китаем как элемент торговой войны.

Валюты

- Рубль (₽): укрепление против доллара, юаня и евро, но риск девальвации остаётся ключевым сценарием на горизонте 2–4 месяца. Краткосрочно — поддержка 81, сопротивление 85,5–87. Возможно отклонение в случае новых санкций или договорённости по Украине.

- $/₽ (биржевой): 86,88 (-0,1%), межбанк до 81,98; EUR/RUB 92,79 (-0,5%). Юань — 11,16 ₽ (+0,33%).

Сырьё

- Нефть Brent: $64,67 за баррель (-0,35%); Light — $61,32. Консенсус J.P.Morgan на 2025 опущен до $66, на 2026 — до $58. Котировки обречены болтаться в диапазоне до следующей волны геополитических новостей; апсайд ограничен за счёт дополнительных поставок OPEC+ и ослабления премии за риск. На 2025/2026 целесообразно ждать нефть в вилке $58–70.

- Экспортные перевозки удобрений (основные получатели — Азия, через северо-западные порты): +37,1% за 1 кв. 2025 — структурный апсайд для “ФосАгро” и отрасли в целом.

3. Основные риски

-

Валютный риск и девальвация рубля: Резкое укрепление рубля против падающей нефти сигнализирует о краткосрочной искусственной поддержке — вероятно через административные меры или carry trade на фоне высокой ключевой ставки.

Риск: Как только поддержка ослабнет (например, через снижение ставки, новую волну санкций, завершение переговоров с США или новой волны «импортных шоков»), ожидается возврат исторической корреляции и стремительное ослабление рубля до 85–90 за $.

Влияние: Рост инфляции, снижение фондовых индексов, отток капитала. -

Геополитика/санкции: Переговоры между РФ и США буксуют, санкции остаются и ужесточаются. Законопроекты США по дополнительным ограничениям против российских компаний, политическая неопределённость накануне выборов в разных странах усиливают волатильность.

Риск: Новые секторальные/индивидуальные ограничения блокируют доступ компаний к рынкам капитала, ограничивают экспортный потенциал. -

Стагнация кредитования и риск банковской ликвидности: Неравномерный профицит ликвидности в банковской системе, возобновление аукционов РЕПО, слабый спрос на корпоративный кредит на фоне сверхвысокой ставки.

Риск: Возможен быстрый «шок ликвидности» к июню 2025 — ЦБ ожидает дефицит 1,6–2,4 трлн руб. - Коммодитиз/сырьевые рынки: Тарифные войны сдерживают цены на нефть, OPEC+ вынуждают Россию ограничивать рост экспорта и добычи. Риски падения цен не нивелированы.

- Корпоративные риски: Истории с долгами «Сегежи», отсутствием дивидендов у «ПИКа», риски эмитентов угольного сектора и девелопмента — зона постоянного внимания.

4. Инвестиционные идеи

A. Консервативная — «Хэдхантер» (HHRU)

- Суть: Акции «Хэдхантера» остаются «надёжной тихой гаванью» российского рынка. Высокая рентабельность (скорр. EBITDA 58,6%), дивиденды — до 100% чистой прибыли, нулевая долговая нагрузка, устойчивость к высокому проценту.

- Целевая доходность: 14-15% годовых при сохранении дивидендной политики.

- Расчёт: Текущая цена ниже целевой (5138 руб. апсайд +15%). По текущей дивидендной доходности (при выплатах за 2024 на уровне чистой прибыли) — до 10%, суммарный доход (реализация + дивиденды) потенциально 20–22% на 12 месяцев.

- Риски: Системные только в случае резкого обрушения российского рынка или серьёзных IT-санкций.

B. Агрессивная — Шорт нефти Brent через фьючерсы

- Суть: Основной риск для Brent — ослабление цен на фоне торговых и тарифных войн США и Китая/ЕС, дополнительных объёмов OPEC+, отсутствия геополитической премии и общего замедления мировой экономики. JPM и Finam заложили снижение до $66 (2025) и $58 (2026).

- Технически: Цена консолидируется в боковике $63–66, структурная поддержка — $60, следующая остановка по падению — $56. Фьючерсные контракты позволяют извлечь прибыль на снижении.

- Расчёт: При открытии позиции на шорт Brent по $64 с целевым уровнем $58 — потенциальная прибыль 9,3% за квартал при плече 3 — до 28% (без учёта комиссии/маржи).

- Риски: На случай нового геополитического шока (эскалация Ближнего Востока, срочное решение по Украине, острая конфронтация США – РФ/КНР) нефть может резко взлететь выше $70. Использовать только часть капитала и короткий стоп-лосс.

Редакция prognozkursa.com выражает благодарность руководству БКС за предоставленную информацию для подготовки данного обзора.

Рекомендации:

- Золото прогноз

- Каков прогноз курса доллара к шекелю

- Т-Технологии акции прогноз. Цена T

- МТС акции прогноз. Цена MTSS

- Каков прогноз курса доллара к тайскому бату

- ГК Самолет акции прогноз. Цена SMLT

- НОВАТЭК акции прогноз. Цена NVTK

- Каков прогноз курса доллара к рублю

- Роснефть акции прогноз. Цена ROSN

- Газпромнефть акции прогноз. Цена SIBN

2025-04-15 16:03