В этот раз мы собрали самые важные новости и аналитические комментарии за последние несколько часов, которые формируют новые тенденции на глобальных и локальных финансовых рынках. В центре внимания — планы Евросоюза по отказу от российских энергоносителей, значительные достижения компаний в секторе искусственного интеллекта, а также ключевые изменения в монетарной политике РФ и динамике спроса на валюту. Не пропустите наш настоящий гид по миру инвестиций и финансовым стратегиям на июнь 2025 года.

1. Макроэкономический обзор

Глобальная экономическая ситуация и основные источники влияния

На дворе — июнь 2025 года, и экономическая картина мира продолжает преподносить сочетание стабильных трендов и новых вызовов. В центре внимания — инициативы Евросоюза по отказу от российских энергоносителей, что может существенно изменить глобальный энергетический баланс, взаимодействие между крупными экономиками и политики импортозамещения.

🚨 ТопМоб — твой радар в мире макроэкономики. Видим разворот — сигналим первым. Остальным остаётся догонять.

ТопМоб TelegramЕврокомиссия 17 июня планирует объявить комплекс мер по полному отказу от российского природного газа, нефти и других ресурсов, что связано с политическими санкциями и стратегией диверсификации. Это событие обещает стать поворотным моментом для рынка энергоносителей, стимулируя сокращение зависимости Европы от России и вызвав колебания цен на нефть и газ.

В этих условиях — новые возможности и риски для инвесторов, особенно в секторе энергетики и промышленности, где ожидается повышение стоимости альтернативных источников и внедрение новых технологий по энергоэффективности.

На внутреннем рынке России сохраняется высокая стабильность рубля благодаря внутренним факторам, включая эффективную монетарную политику и снижение импорта. Впрочем, есть и признаки возникновения новых вызовов — снижение спроса на валюту и рост локальных квазивалютных облигаций, что говорит о смене взглядов инвесторов и уменьшении спроса на доллар и евро в пользу российских активов.

Влияние инфляции и процентных ставок

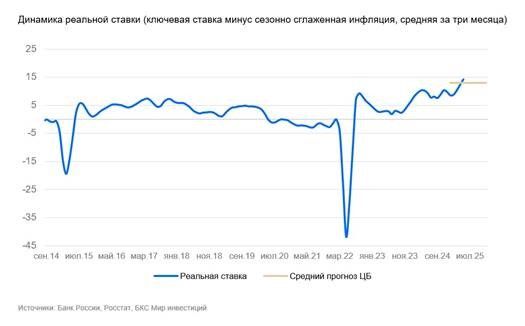

Параллельно с геополитическими событиями Федеральная резервная система США и Центральные банки других стран продолжают корректировать свою политику. В России – Центробанк планирует снижение ставки до 20% уже на ближайшее заседание 6 июня, несмотря на текущие экономические показатели.

Снижение процентных ставок и укрепление рубля в последние недели обусловлено уменьшением инфляции за счет укрепления рубля и снижения импортных цен. При этом инфляционная структура остается сложной: в сегменте продовольствия и услуг цены продолжает расти, а в непродовольственных товарах происходит заметное снижение из-за более дешевого импорта.

Тем не менее, сохраняется риск роста инфляционных ожиданий, связанные с ростом заработных плат и сохранением сильного спроса на рынке труда. В целом, политика ЦБ стремится сбалансировать между снижением ставки и поддержанием устойчивого уровня инфляции, что в перспективе может способствовать снижению ставок ниже 20% и мягкому укреплению курса рубля.

2. Анализ финансовых рынков

Акции, облигации, валюты и сырье

На финансовых рынках наблюдается группа взаимосвязанных трендов, формируемых как внутренними, так и внешними факторами. Рынок акций демонстрирует признаки корректировки после сильного роста, чему способствует позитивный настрой по поводу результатов ключевых компаний и ожидания дальнейшего снижения ставок ЦБ РФ.

Индекс S&P 500 приближается к уровню 6000 пунктов — важному психологическому барьеру, являющемуся орнитологической точкой для их среднесрочной динамики. Фьючерсы на индекс подсказывают надежды на повторное преодоление этого уровня благодаря возможному прогрессу в торговых переговорах США и Китая, а также смягчению риторики ФРС.

Технический анализ показывает, что с апреля индекс находится в восходящем среднесрочном тренде. Прогнозированные сценарии предполагают стремление к диапазону 6200-6300 пунктов, а в случае реализации позитивных факторов и достижений по торговым договоренностям — даже выше.

Облигационный рынок, в свою очередь, нуждается в новом импульсе за счет расширения программы выпуска ОФЗ. Минфин РФ объявил о планах увеличения выпуска облигаций в условиях укрепления рубля, что снизит их доходность и усилит спрос со стороны инвесторов.

Валютные рынки развиваются под влиянием сниженного спроса на валюты в связи с уменьшением импорта и острого дефицита валютной выручки у экспортеров. Прогноз курса рубля поднимается: Москва ожидает, что курс останется сильным и к концу года достигнет уровня около 88,5 рублей за доллар, несмотря на более консервативные оценки экспертов, с учетом высокой ставки и ограниченного спроса на валюту на фоне санкций и экспортных ограничений.

Цены на сырье — нефть и газ — находятся в фазе стабилизации. В связи с новыми санкционными мерами ЕС и ограничениями по экспорту России ожидается умеренное повышение цен. Однако, из-за снижения спроса и замедления мировой экономики, значимых скачков не предвидится.

Перспективы и рекомендации

- Основное направление — постепенное снижение доходностей облигаций и укрепление рубля во II полугодии 2025.

- Рынки акций имеют потенциал для роста, особенно если достигнут прогресс в торговых переговорах и снизится геополитическая напряженность.

- Финансовым инвесторам рекомендуется осторожность: балансировать между консервативными инструментами (облигациями) и рисковыми активами (акциями технологического сектора), ориентируясь на обновление исторических максимумов в американском и российском рынках.

3. Основные риски

Геополитические и рыночные риски

Самым важным риском сейчас является сохранение жесткой санкционной политики ЕС и США в отношении России. Объявление о планах ЕС по отказу от российской энергетики с 2027 года может привести к росту цен на энергоносители и увеличить волатильность на рынках сырья, а также ослабить доверие к валютам, зависящим от экспорта, включая рубль.

На экономической арене — риск чрезмерного сокращения спроса из-за замедления мировой экономики и возможных новых санкционных мер США, что может привести к ухудшению перспектив роста корпоративных прибылей и снижению стоимости активов.

Внутренние риски — рост ставок и высокие кредитные риски в секторе, ухудшение качества кредитных портфелей в России, а также возможность сильных валютных колебаний, если ситуация на рынках станет более нестабильной.

Негативные сценарии и возможные последствия

- Усиление санкций или новых ограничений со стороны США и ЕС – снижение экспорта и рост напряженности.

- Обострение внутриполитической ситуации внутри России, что повлияет на валюту и инвестиционный климат.

- Обострение мировой конъюнктуры — снижение спроса на сырье и развитие экономической рецессии.

4. Инвестиционные идеи

Консервативная стратегия: вложения в российские ОФЗ

Рекомендуется рассматривать российские федеральные облигации как надежный инструмент по сниженной доходности около 8-10%. Они обеспечат стабильный доход и защиту капитала в условиях сохраняющейся высокой ставки. Минимизация рисков достигается за счет выбора облигаций с высокой кредитной надежностью и обеспечениями.

Расчет: при номинальной доходности 9% и размере инвестиций 1 миллион рублей — ежегодный доход будет порядка 90 000 рублей, а при удержании облигации до погашения — минимальный риск потерь.

Рискованная стратегия: участие в технологическом секторе через акции Nvidia

Акции Nvidia остаются привлекательными в рамках долгосрочной стратегии роста. К 2026 году ожидается рост EPS до $4,27, а к 2027 — до $5,69, что при текущей цене $170 за акцию обеспечивает потенциал прибыли порядка 25-30% годовых при более рисковом профиле.

Риски связаны с экспортными ограничениями США и глобальной конкуренцией в секторе ИИ, а также возможными коррекциями рынка технологий в случае неудачи в реализации новых проектов или пересмотра торговых условий.

На практике — инвестировать с учетом диверсификации и лимитированного объема в краткосрочной перспективе, чтобы минимизировать возможные потери.

Заключение

Сегодняшний день показывает, что рынок полон новых драйверов и нестабильных факторов. В фокусе — не только внутренние российские инициативы по выпуску и спросу на облигации, но и глобальные политические изменения, которые задают новые правила игры. Технические и фундаментальные анализы дают надежду на устойчивый рост рынков при условии сохранения благоприятных сценариев — снижение инфляции, прогресс в торговых сделках и умеренная политика центробанков.

Инвесторам рекомендуется диверсифицировать портфели, учитывать риски и настраиваться на динамичные изменения политической и экономической ситуации. Время идет, и возможности есть — важно лишь правильно их использовать в рамках выбранной стратегии.

Данная аналитика подготовлена редакцией prognozkursa.com. Мы выражаем благодарность руководству БКС за предоставленную информацию, которая была использована для подготовки данного обзора.

Рекомендации:

- Золото прогноз

- Каков прогноз курса доллара к шекелю

- Каков прогноз курса доллара к бату

- Россети Урал акции прогноз. Цена MRKU

- Яковлев акции прогноз. Цена IRKT

- ТГК-1 акции прогноз. Цена TGKA

- Анализ цен на криптовалюту DOGE: прогнозы Dogecoin к рублю

- Анализ цен на криптовалюту ALEO: прогнозы ALEO

- Каков прогноз курса доллара к рублю

- Каков прогноз курса евро к рублю

2025-06-04 16:06