Как криптоинвестор с многолетним опытом работы за плечами, я нахожу идеи Джима Бьянко о спотовых биткойн-ETF одновременно интригующими и тревожными. Его анализ проливает свет на аспекты этих ETF, которые многие инвесторы могут не учитывать, например, потенциальные риски, которые они представляют для рынка и поведения инвесторов.

Специалист по рынку и аналитик Джим Бьянко выступил с предупреждением о потенциальных опасностях спотовых биржевых фондов (ETF) для биткойнов. Его взгляды дают ценную информацию о том, как эти ETF могут повлиять на рынок и решить конкретные проблемы, связанные с поведением инвесторов.

🚨 ТопМоб — твой радар в мире макроэкономики. Видим разворот — сигналим первым. Остальным остаётся догонять.

ТопМоб TelegramМинимальное участие в новых биткойн-ETF?

В задумчивом обновлении в социальной сети X (ранее Twitter) Бьянко поделился своими растущими опасениями по мере появления новой информации. Особое беспокойство у него вызывают возможные опасности, которые биткойн-биржевые фонды (ETF) могут принести рынку.

Бьянко привлек внимание к интригующему выводу: инвестиционные консультанты (IA) в совокупности владеют около 35% всех биржевых фондов (ETF). Однако их активы составляют менее 1% спотовых ETF Bitcoin. Это открытие противоречит широко распространенному мнению о том, что бэби-бумеры стремятся инвестировать в эти типы ETF.

Как финансовый аналитик, я бы перефразировал описание Бьянко следующим образом: «Я описал Bitcoin Spot ETF как «оранжевые фишки», которые сильно привлекают неопытных и боязливых розничных инвесторов, которых часто называют «дегенератами». Эти люди могут быть склонны принимать поспешные решения, основанные на страхе или волнении рынка».

Трейдеры, имеющие крупные позиции в криптовалюте, приближаются к точке, когда их инвестиции больше не будут находиться под водой, что может привести к волне распродаж.

Эксперт сослался на отчет Citibank, показывающий, что инвестиционные консультанты практически не владеют новыми биткойн-ETF по сравнению с их значительными инвестициями в другие неакционные ETF, такие как Gold (GLD) и Tech Leaders Income (TLT). В частности, они держат 22% своих активов в GLD и примечательные 40% в TLT.

По оценке Бьянко, активы управляющих активами в биткойн-ETF составляют крошечную долю, практически неотличимую от ошибок округления.

Продаете ткацкие станки?

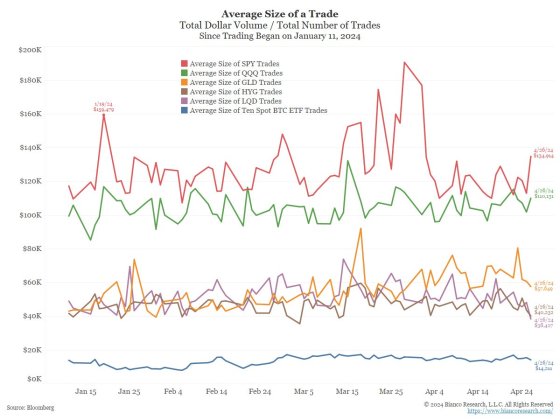

Бьянко отметил еще одно важное наблюдение относительно типичной суммы сделки для покупателей биткойн-ETF с акцентом на розничных инвесторов. Его выводы показывают, что средняя стоимость транзакции довольно мала и составляет примерно 14 000 долларов США, что значительно меньше, чем следующий наименьший зарегистрированный размер сделки.

Основываясь на наблюдаемой закономерности, можно сделать вывод, что значительное количество инвесторов в биткойн-ETF, вероятно, являются индивидуальными инвесторами с более сильной склонностью следовать тенденциям.

Как исследователь, изучающий поведение розничных инвесторов на рынке криптовалют, я обнаружил, что существует серьезная обеспокоенность по поводу их склонности продавать, когда цена Биткойна (BTC) падает ниже их первоначальной инвестиционной цены, составляющей около 58 000 долларов США. Эти инвесторы, которых часто называют «дегенеративными розничными инвесторами», могут запаниковать и ликвидировать свои активы из-за страха потерять больше денег. Такое давление со стороны продавцов потенциально может усугубить спад на рынке и создать дополнительную волатильность.

Как исследователь, изучающий поведение традиционных финансовых инвесторов по отношению к Биткойну (BTC), я заметил интересную тенденцию: когда BTC падает ниже отметки в 58 000 долларов, эти инвесторы часто чувствуют себя вынужденными продать. Эту закономерность можно увидеть в исторических данных. Поэтому крайне важно следить за этим уровнем цен, если вы хотите понять действия традиционных финансовых игроков на рынке биткойнов.

Как криптоинвестор, я заметил интригующую тенденцию: когда цена Биткойна приближается к средней цене покупки розничных инвесторов, приток средств в биткойн-ETF, за исключением GBTC Grayscale, начинает меняться и превращается в отток.

Говоря проще, Бьянко провел аналогию между нынешней ситуацией и лесным пожаром. Точно так же, как продажа Биткойна становится безудержной, когда его цена падает ниже первоначальной стоимости покупки, вызывая нестабильность рынка, так и лесной пожар быстро распространяется, когда небольшое пламя вызывает больший ад.

Как аналитик, я бы выделил поддержку Бьянко в пользу перехода от традиционных методов финансирования к использованию цифровых активов, таких как Ethereum и Bitcoin, посредством создания соответствующих биржевых фондов (ETF).

Как аналитик, я бы предостерег от слепой веры в биткойнские биржевые фонды (ETF) как в единственный катализатор привлечения большого количества инвесторов, что приведет к значительному росту цен, как широко считалось во время пика биткойнов в марте. . Растущий приток средств на рынок ETF также заслуживает внимания, но сосредоточение внимания исключительно на этом подходе может помешать нашей главной цели: созданию прочной основы для цифровых финансов.

Бьянко признает ценность биткойн-ETF в более широком контексте цифровых финансов, но советует проявлять осторожность, чтобы не допустить их превращения в простой спекулятивный инструмент, который может подорвать конечную цель создания надежной и стабильной финансовой инфраструктуры.

Когда я анализирую текущую рыночную ситуацию, Биткойн (BTC) в настоящее время оценивается примерно в 62 500 долларов США. За последние 24 часа его значение снизилось примерно на 2%. Кроме того, за последнюю неделю BTC упал более чем на 5%.

Смотрите также

- Золото прогноз

- Каков прогноз курса доллара к шекелю

- МТС акции прогноз. Цена MTSS

- НОВАТЭК акции прогноз. Цена NVTK

- ГК Самолет акции прогноз. Цена SMLT

- Анализ цен на криптовалюту WIF: прогнозы WIF

- Т-Технологии акции прогноз. Цена T

- Каков прогноз курса доллара к тайскому бату

- Каков прогноз курса евро к рублю

- Анализ цен на криптовалюту H: прогнозы H

2024-04-30 01:12