Москва-74 с доходностью 17,4%: Главные катализаторы и стратегии этой недели (12 мая 2025)

Насыщенный торговый день принес немало поводов для инвесторов: от очередных дивидендных историй до громких сделок в IT и волн на глобальных рынках благодаря новостям из Женевы и Стамбула. Особое внимание — исключительным возможностям на долговом рынке, где «Москва-74» внезапно оказалась главным героем недели, а также динамичной оттепели в акциях и валютах. Читайте полный анализ события дня — и ищите готовые инвестиционные решения ниже.

1. Макроэкономический обзор

Энергетика и структура глобального спроса:

Россия заявила о планах вернуть добычу нефти к 540 млн тонн в год и удерживать этот уровень вплоть до 2050 года. Это звучит особенно амбициозно на фоне текущей добычи в 516 млн тонн (2024). Александр Новак подчеркивает: именно OPEC+ будет во многом закрывать прирост мирового спроса, что к 2050 г. может увеличить долю организации с текущих 49% до 52% мирового рынка. Это укрепляет позиции России в структуре энергопоставок и закладывает долгосрочный фундамент для притока нефтегазовых доходов.

🚨 ТопМоб — твой радар в мире макроэкономики. Видим разворот — сигналим первым. Остальным остаётся догонять.

ТопМоб Telegram

Инфляция и денежно-кредитная политика:

Несмотря на укрепление рубля, инфляция в России ожидается на упрямо высоких уровнях (~20%), как и ключевая ставка (21%). Не смотрите на депозиты как на инструмент реального заработка — текущая доходность скорее защищает лишь от инфляционного износа капитала. По прогнозам, реальные ставки в экономике сохранятся на минимальных уровнях — то есть альтернативные инструменты капитала снова выходят на первый план.

Глобальный фон:

Геополитическая пауза: США и Китай договариваются о временной 90-дневной отмене пугающе высоких пошлин (до 30% и 10% соответственно, вместо прежних 145% и 125%). Это первый сигнал к возможной разрядке в торговых войнах, что сразу отражается на динамике фьючерсов (S&P 500 в плюсе на 3%) и индексе доллара (+1,05%, выше 101,5 впервые за месяц). На рынке прочих валют рубль укрепляется, евро и юань — в минусе.

Локальные драйверы:

- Очередная волна технологических сделок (Яндекс/Домиленд) и корпоративных отчетностей создает предпосылки для сдвига в аппетитах локальных инвесторов.

- Яркий рост пассажиропотока «Аэрофлота» (+6,7% г/г в апреле) отражает оживление внутреннего рынка услуг и восстановление после ограничений прошлых лет.

- Нефть Brent растет до $66,22 (+3,6%), WTI — $63,44 (+4%).

Ожидаемые изменения и комментарии:

Вся картина напоминает очередную фазу «коридора неопределенности»: доминируют ожидания смягчения геополитики, но инвесторы настороженно смотрят на возможные повороты монетарной политики ФРС и ЦБ РФ. Все внимание сосредоточено на переговорах России и Украины 15 мая в Стамбуле. Локальные притоки капитала идут в высокодоходные бумаги и акции со ставкой на технологическую консолидацию.

2. Анализ финансовых рынков

Российский рынок акций

Общие настроения:

Индекс МосБиржи растет на 2,7% до 2927,73 пунктов — на фоне оживления покупателей и ожиданий снятия геополитических ограничений. Лидером дня стала СПБ Биржа (+6%), поддерживаемая разговором о торгах в выходные и ожиданиями снятия санкций. Технологический сектор в фокусе с новостью о покупке «Яндексом» лидера PropTech-рынка — «Домиленд». Акции «Займера» снова в лидерах роста (+4,3%) на фоне солидной годовой дивидендной доходности в 23%.

Краткий срез по секторам:

- Нефтегаз: Рост акций «РуссНефти», «Роснефти», «Сургутнефтегаза«, «ЛУКОЙЛа» на фоне подорожания нефти.

- Банки и финансы: МФК «Займер», лидер по дивдоходности, с целевой ценой 170 руб.

- Золото: Падение на 3,5% до $3 225, что тянет вниз акции «Полюса» (-1,7%). Призрак рецессии уходит — золото временно теряет статус «тихой гавани».

Техническая картина и целевые цены:

- СПБ Биржа: текущий уровень — выше 216 руб., потенциал до 339,8 руб., при бычьем сценарии — к 400 руб. (рост до +48%). При ухудшении геополитики — возврат под 200 руб.

- «Займер»: нацелены на 170 руб. годовой горизонт (+9% к текущему уровню).

- ГМК «Норильский никель» и золотодобытчики — под давлением, пока нет нового витка инфляционных страхов.

- Brent: Цель — $69–70 за баррель при сохранении динамики спроса.

Мировые рынки

В Штатах явно намечается разворот. S&P 500: фьючерсы указывают на диапазон 5640–5830 (от -0,4% до +3% к уровню 9 мая). Ведущие технологические и потребительские компании отчитываются нейтрально/позитивно, ближайший риск — регулирование цен на лекарства (угроза фарме и биотеху).

Долговые рынки (облигации)

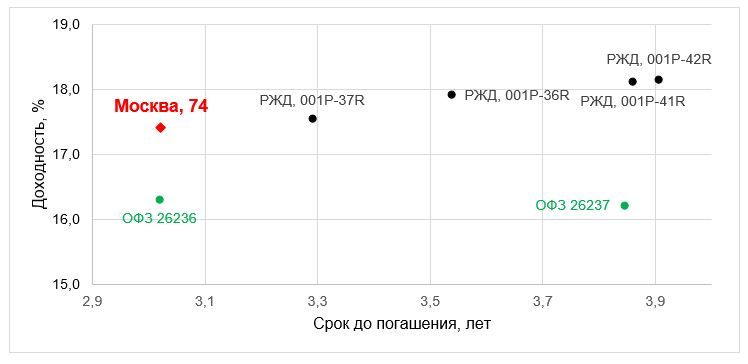

В фокусе — облигация «Москва-74», доходность к погашению 17,4%, торгуется по 78,5% от номинала, рейтинг AAA(RU)/ruAAA. Длинная бумага, право на налоговую льготу (ЛДВ) и потенциал послеуплаты НДФЛ 16% — уникальная альтернатива депозиту и низкорискованным акциям.

Ставка по ОФЗ гораздо ниже (разница 1 п.п.), актив — «зеленый» (финансирование метро, экологические проекты), отличная ликвидность (1,75 млн руб. среднедневной оборот, 152 сделки в день). Эти параметры формируют интерес со стороны осторожного частного капитала.

Валюты

Рубль укрепляется (доллар — 80,83 руб., евро — 89,72), юань — 11,15 руб.: здесь эффект сразу нескольких драйверов — локальная политика, коррекция товарных рынков, техническое закрытие коротких позиций по рублю. Индекс доллара DXY растет до 101,5 (+1,05%) и, скорее всего, сохранит динамику к 103-104 к июню. Курс рубля прогнозируется до конца года 85–90 за доллар — при том, что справедливая оценка (по паритету) близка к 60. Разрыв будет закрываться за счет инфляции.

Сырьевые рынки

- Brent — $66,22, WTI — $63,44: восстановительный рост, РФ укрепляет позиции благодаря политике ограничения добычи и сделке ОПЕК+.

- Золото — $3 225 (-3,5%): краткое охлаждение интереса как к защитному активу.

3. Основные риски

- Геополитика. Любое осложнение диалога вокруг Украины/ЕС/США — мгновенное ухудшение цен на российские бумаги и валюту, новый виток давления на рубль.

- Глобальные торговые войны. Достижения соглашений пока носят временный характер. Срыв договоренностей США-Китай — возврат ставок к крайним значениям, распродажи в акциях и сырье.

- Инфляция и ставки. Если ФРС/ЦБ РФ вновь вернутся к жёсткому тону, вероятна коррекция всех рисковых активов и валют развивающихся рынков.

- Рецессия в США или Европе. Незначительные признаки ослабления спроса могут быстро обвалить котировки сырья, рвануть индекс доллара — а заразно и весь развивающийся мир.

- Корпоративные риски. Снижение дивидендов «Займера», перераспределение пассажиропотока в «Аэрофлоте», неудачная интеграция Домиленда в Яндекс — подрывают рейтинги отдельных эмитентов, могут стать началом «цепной реакции» выхода инвесторов из связанных секторов.

4. Инвестиционные идеи

4.1 Консервативная стратегия: покупка облигации «Москва-74»

Ключевые параметры:

- ISIN: RU000A1033Z8

- Текущая цена: 78,5% от номинала

- Доходность к погашению: 17,4% (с учетом применения ЛДВ — 16,0%)

- Купон: 7,38% (2 раза в год)

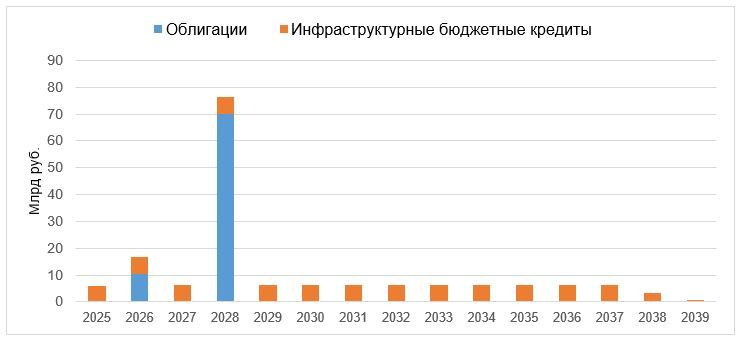

- Погашение: 18.05.2028

- Рейтинг: AAA(RU)/ruAAA

Пример расчетов доходности на вложение 1 млн. рублей:

1. Покупаете 1272 облигации по 785 руб./шт. (номинал — 1000 руб.).

2. Получаете купонные выплаты 7,38% годовых: 73 800 руб. * 3 года = 221 400 руб.

3. При погашении через 3 года возвращаете весь номинал: 1 272 000 руб.

4. Рост цены с 785 до 1 000 руб. даёт 273 000 руб. прироста, облагается налогом, но по ЛДВ освобождается (выгодно!).

5. Эффективная доходность = 16% годовых после налогов.

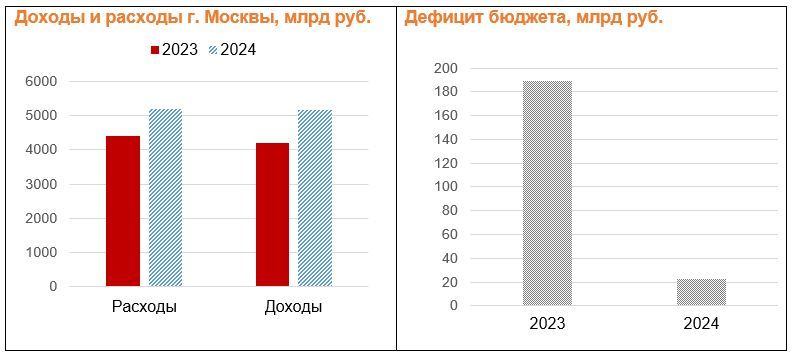

Риски: минимальные (ликвидность, дефицит города Москвы не превышает 0,4% доходов, рейтинг — максимальный), зато ставка выше любой альтернативы на этом горизонте. Отличное решение для защитных инвесторов, которым негде размещать крупный капитал на 3 года.

4.2 Рискованная стратегия: покупка акций «СПБ Биржа» с опционной защитой

Преимущества:

- Акции уже восстановились выше 216 руб., возможность вернуться к годовому максимуму 339,8 руб., а следующий таргет — 400 руб. (+48% потенциал).

- Ключевая ставка на максимуме, потенциал для снижения — триггер всплеска оборотов на бирже и роста доходов эмитента.

- Фактор геополитики: малейшее потепление — акции «улетают».

Риски:

- Любое ухудшение диалогов РФ–ЕС/США — быстрый откат к 200 руб., новые проливы до 180 руб.

- При сохранении санкций — возврат к стагнации, низкая волатильность.

Как снизить риски?

Покупка базового лота и открытие защитного пута со страйком на 200 руб. Захват максимумов в бычьем сценарии, но при провале потери ограничены.

Редакция prognozkursa.com выражает благодарность руководству Мосбиржи за предоставленную информацию для подготовки данного обзора.

Рекомендации:

- Золото прогноз

- Каков прогноз курса доллара к шекелю

- НОВАТЭК акции прогноз. Цена NVTK

- ГК Самолет акции прогноз. Цена SMLT

- МТС акции прогноз. Цена MTSS

- Т-Технологии акции прогноз. Цена T

- Анализ цен на криптовалюту H: прогнозы H

- Анализ цен на криптовалюту WIF: прогнозы WIF

- Роснефть акции прогноз. Цена ROSN

- Каков прогноз курса доллара к тайскому бату

2025-05-12 16:19