Обзор финансовых рынков на 10 июня 2025: Нефть Brent нацелена на $68 на фоне американо-китайского диалога

Подготовлено: 10 июня 2025, 13:03

1. Макроэкономический обзор

Мировая экономика демонстрирует смешанные сигналы. С одной стороны, переговоры между США и Китаем вселяют надежду на снижение напряженности в торговле, что позитивно сказывается на настроениях инвесторов. Американская сторона выражает оптимизм относительно достижения соглашения, что может привести к снятию некоторых ограничений на китайские товары. Это, в свою очередь, может поддержать китайских экспортеров, борющихся с дефляцией, и снизить инфляционное давление в США.

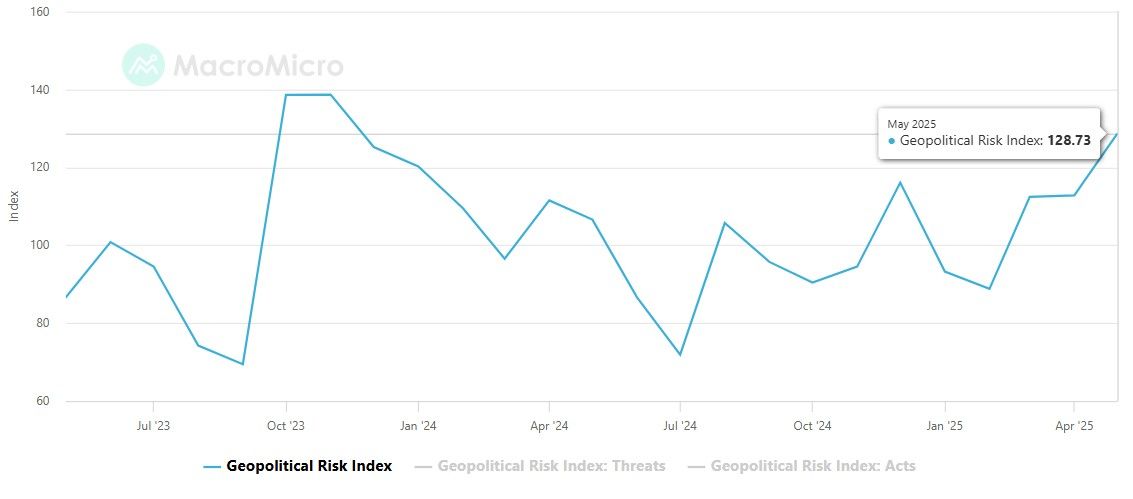

Однако, с другой стороны, сохраняется геополитическая напряженность, особенно в отношениях между США и Ираном. Иран отверг последнее предложение США по сделке, что повышает риски эскалации конфликта. Израиль также проявляет активность, что добавляет неопределенности в ситуацию. Индекс геополитических рисков в мае достиг 128,73 п., что является уровнем ноября-декабря 2023 года.

🚨 ТопМоб — твой радар в мире макроэкономики. Видим разворот — сигналим первым. Остальным остаётся догонять.

ТопМоб TelegramВ США инфляционные ожидания снижаются, что может позволить ФРС смягчить денежно-кредитную политику. Ожидания по потребительской инфляции на год снизились до 3,2% в мае с 3,6% в апреле. В еврозоне ЕЦБ недавно снизил процентные ставки на 25 б.п., но дал понять, что, возможно, приближается к концу цикла смягчения ДКП.

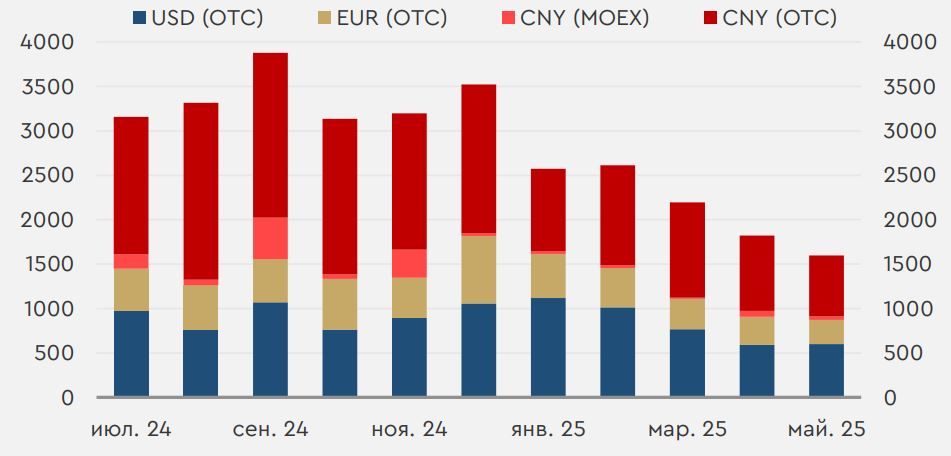

Российская экономика также испытывает влияние глобальных тенденций. ЦБ РФ отмечает снижение объемов продаж валюты экспортерами, что связано со снижением стоимости нефти Urals. Однако укрепление рубля поддерживается жесткой денежно-кредитной политикой и низким спросом на валюту со стороны бизнеса.

2. Анализ финансовых рынков

Акции

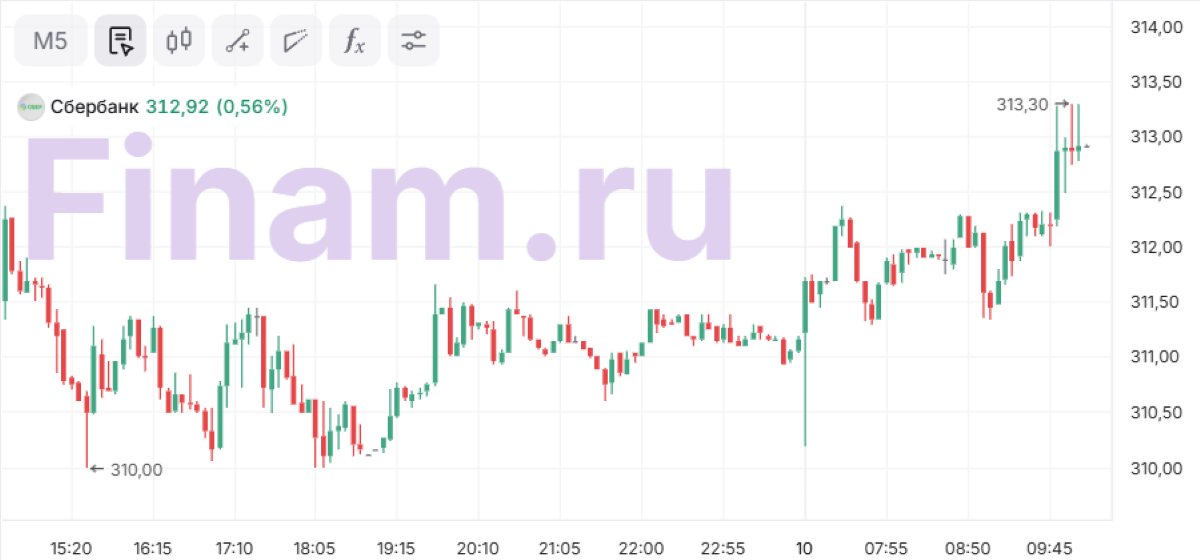

Индекс МосБиржи начал день с роста на 0,87%, достигнув 2761,753 пункта. Лидерами роста стали акции «ВК» (+1,78%) на фоне новостей о разработке функционала для ведения каналов в мессенджере Max. Акции «Сбера» также демонстрируют рост на 0,63% после публикации отчетности по РСБУ за 5 месяцев 2025 года, согласно которой чистая прибыль банка составила 682,9 млрд рублей против 628,4 млрд рублей годом ранее.

Облигации

На рынке облигаций наблюдается тренд на снижение доходностей. Инвесторы ожидают смягчения денежно-кредитной политики ЦБ РФ во втором полугодии, что позитивно сказывается на облигациях. Физические лица активно инвестируют в облигации, стремясь зафиксировать высокую доходность на более длительный срок.

Валюты

Рубль укрепляется к юаню на Московской бирже на 0,51%, до отметки 10,9. Ближайший фьючерс на курс доллара (Si) снижается на 0,41%, до 79,26 рубля за доллар. На межбанковском валютном рынке доллар находится на отметке 79,92, евро — 90,94.

Индекс доллара консолидируется в районе 99,0. Прогресс в переговорах между США и Китаем может добавить сил доллару. Курс евро торгуется вблизи годовых максимумов, а британский фунт теряет позиции на фоне данных о рынке труда, усиливающих аргументы в пользу снижения ставки Банка Англии.

Во втором полугодии существует вероятность возвращения курса доллара к торгам выше 80 руб. из-за возможного восстановления импорта и смягчения монетарной политики.

Сырьё

Цены на нефть торгуются в плюсе. Стоимость сорта Brent повышается на 0,13%, до $67,13 за баррель, WTI — на 0,06%, до $65,33 за баррель. Сырьевой рынок позитивно оценивает переговоры между Китаем и США по пошлинам.

Цена на золото поднялась на 0,5% и торгуется вблизи отметки $3330 за тройскую унцию. Поддержку золоту оказывает геополитическая напряженность на Ближнем Востоке и беспорядки в Лос-Анджелесе.

3. Основные риски

- Геополитические риски: Эскалация конфликта между США и Ираном может негативно сказаться на мировых рынках.

- Торговые войны: Отсутствие прогресса в переговорах между США и Китаем может привести к ухудшению настроений инвесторов и снижению экономической активности.

- Охлаждение экономики: Замедление темпов роста мировой экономики может негативно сказаться на финансовых рынках.

- Риски для «Хэдхантера«: Повышение налога на прибыль для IT-компаний может снизить прибыльность компании и дивиденды.

4. Инвестиционные идеи

Консервативная инвестиционная идея

Инвестиция в ОФЗ (облигации федерального займа). Учитывая ожидания снижения ключевой ставки ЦБ РФ во втором полугодии 2025 года, инвестиции в ОФЗ могут принести стабильный доход. Рекомендуется приобретать ОФЗ с фиксированным купоном и сроком погашения 2-3 года. Доходность по таким облигациям может составить 8-9% годовых. Риски минимальны, так как ОФЗ являются государственными облигациями и обладают высокой надежностью.

Расчет:

- Сумма инвестиций: \$100,000

- Доходность: 8.5% годовых

- Срок: 3 года

- Ожидаемый доход: \$100,000 * 0.085 * 3 = \$25,500

Рискованная инвестиционная идея

Инвестиция в акции «ВК». На фоне новостей о разработке функционала для ведения каналов в мессенджере Max и возможной государственной поддержке, акции «ВК» могут продемонстрировать значительный рост. Однако стоит учитывать, что инвестиции в акции связаны с повышенными рисками, и цена акций может колебаться в зависимости от рыночной конъюнктуры и новостного фона.

Потенциал роста: 20-30% в течение года.

Риски: Изменения в регулировании IT-отрасли, усиление конкуренции, ухудшение финансового состояния компании.

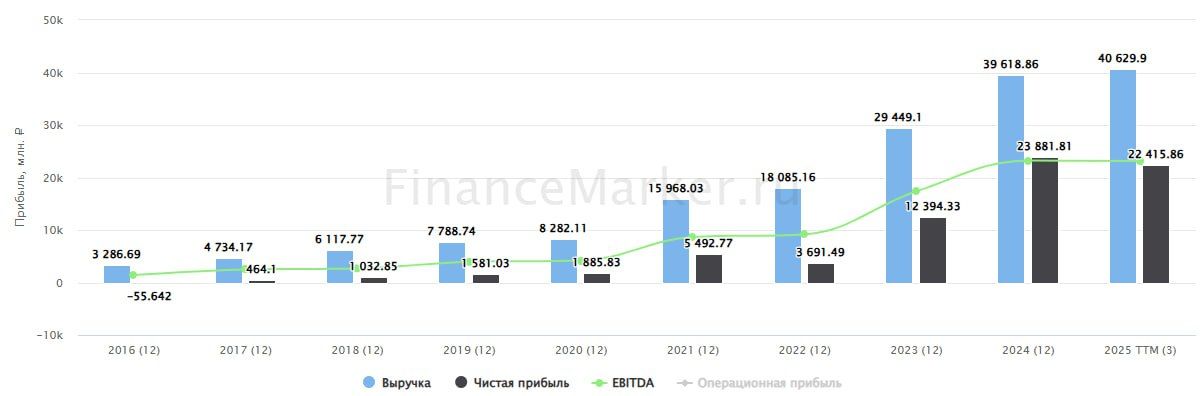

Рост выручки компании HENDERSON

Выручка HENDERSON за январь-май 2025 года выросла на 18,8% и составила 8,9 млрд рублей. Выручка онлайн-продаж HENDERSON в мае 2025 года выросла на 30,4% к маю 2024 года.

Дисклеймер: Редакция prognozkursa.com выражает благодарность руководству Финама за предоставленную информацию для подготовки данного обзора.

Рекомендации:

- Золото прогноз

- Каков прогноз курса доллара к шекелю

- Каков прогноз курса доллара к бату

- Яковлев акции прогноз. Цена IRKT

- Т-Технологии акции прогноз. Цена T

- НОВАТЭК акции прогноз. Цена NVTK

- ТГК-1 акции прогноз. Цена TGKA

- Каков прогноз курса доллара к рублю

- Каков прогноз курса евро к рублю

- Роснефть акции прогноз. Цена ROSN

2025-06-10 13:06