Шок недели: Euroclear запускает первый транш с $3,4 млрд российских активов —

гиперволатильность рынков 2 мая 2025

Деловой специальный отчет prognozkursa.com • Итоги за пятницу, 2 мая 2025, 19:11

Euroclear впервые распределяет $3,4 млрд российских активов — как этот шаг переформатирует баланс сил на глобальных финансовых рынках? (2 мая 2025)

1. Макроэкономический обзор

Замороженные российские активы, новые санкционные механизмы Евросоюза, нерешённый украинский конфликт и сохранение жёсткой позиции Федрезерва — рынок майских дней выглядит как поле волатильности и нервной спекулятивной активности.

🚨 ТопМоб — твой радар в мире макроэкономики. Видим разворот — сигналим первым. Остальным остаётся догонять.

ТопМоб TelegramГлобальные макротенденции

-

Санкционный шок: Euroclear получил разрешение бельгийских властей изъять около $3,4 млрд из замороженных российских активов и начать компенсацию убытков западным инвесторам. Это первая подобная операция, открывающая ящик Пандоры не только для отношений Россия–ЕС, но и для глобального баланса частных и суверенных активов. Большой вопрос: не станет ли это прецедентом для дальнейших экспроприаций?

Всего Euroclear контролирует ~10 млрд евро заблокированных Российских средств, первый транш распределяется по новой европозиции к разрылу санкционных барьеров. - Геополитическая неопределенность: Вашингтон усиливает давление: Трамп и его команда готовят варианты новых мер экономического воздействия на Россию. Введение новых санкций или другие ограничения, как показывает история, сказываются на мировом рынке капитала мгновенно, приводя к оттоку средств на острова “тихих гаваней”.

-

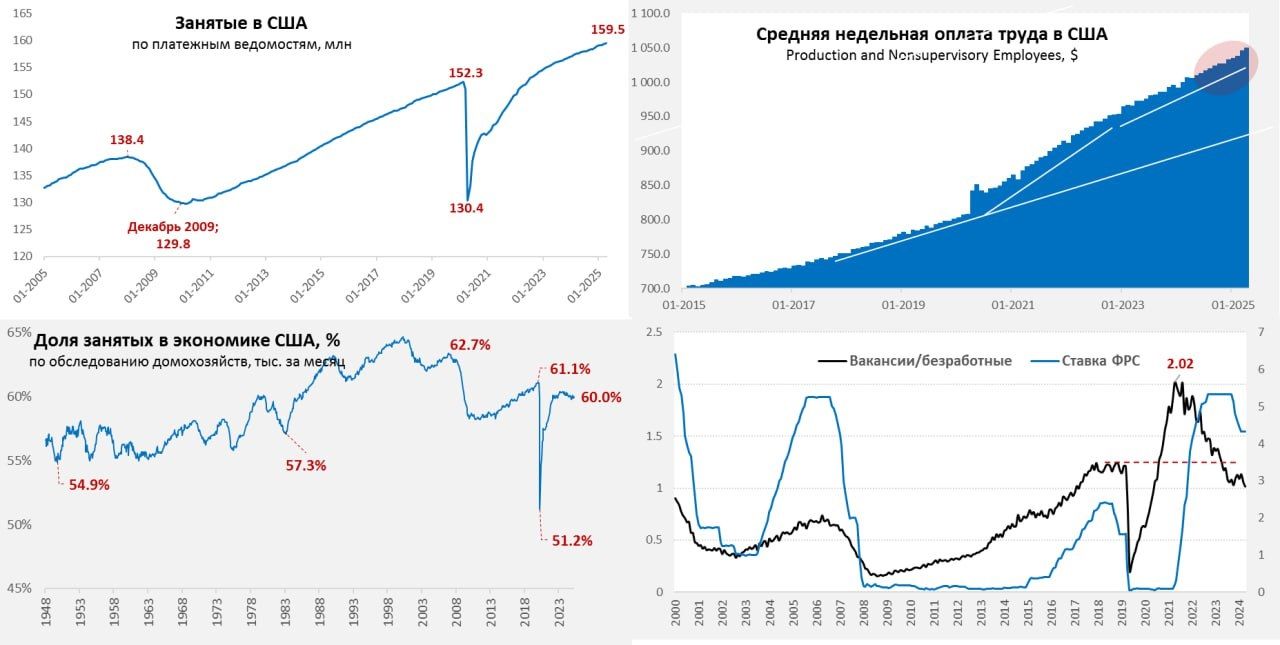

США — рынок труда и инфляция: В апреле в экономике США создано 177 тыс. рабочих мест, большинство — в услугах и строительстве (сектор, наиболее быстро реагирующий на изменения в процентных ставках). Уровень безработицы 4,2%, участие в рабочей силе подросло до 62.6%. Данные достаточно ровные, чтобы не дать поводов ФРС уступить давлению на смягчение политики, несмотря на традиционные упрёки от Трампа.

Локальные рынки: Россия

Российский рынок пережил четыре месяца внушительных колебаний — инвесторы держа руку на пульсе геополитики, фундаментальный анализ крупных компаний зачастую уступает потоку новостей. Лидеры “голубых фишек” (ВТБ +22%, Новатэк +21%, Аэрофлот +21%) выигрывают на ожиданиях дивидендов или потенциального завершения конфликта. Однако риски усиливаются, а ключевые секторы не всегда выступают как “тихие гавани”: IT-отрасль — просадка до -15% с начала года; нефтегаз — минус 2% к индексу Мосбиржи.

- Финансовый сектор проявляет устойчивость — Сбербанк, ВТБ, Совкомбанк и др. На динамику ВТБ серьёзно повлияла рекомендация рекордных дивидендов.

- Нефтегаз остаётся недооценённым (“дешёвый ЛУКОЙЛ”, высокие дивиденды у Татнефти и префов Сургутнефтегаза) — но всё упирается в волатильность нефтяных цен и санкционные риски.

- IT-сектор — резкий аутсайдер, инвесторы не хотят платить “премию” за отечественные IT-компании при наличии массы недооценённых бумаг первого эшелона.

Снижение ключевой ставки остаётся главным идеологемом: при укреплении этой тенденции часть облигаций и акций переоценится вверх.

Западные рынки: корпоративная повестка

Классическая история Apple: несмотря на сильную квартальную отчётность ($95,4 млрд выручка, EPS +7,8%), китайская ценовая конкуренция и судебные запреты на взимание комиссий с покупок вне App Store осложняют её сервисный бизнес. Бумаги Apple (AAPL) реагируют на эти новости падением почти на 3,2% на pre-market, а аналитики закладывают в долгосрочную справедливую стоимость компании дополнительные риски.

2. Анализ финансовых рынков

Акции

-

Российский рынок акций (IMOEX):

Индекс Мосбиржи с начала года +2%. Финансовый сектор +5%, нефтегаз -2%, IT -15%.

Лидеры роста:- СПБ Биржа +104% — основной бенефициар на фоне ожиданий окончания конфликта.

- VEON +97% — высокоспекулятивная бумага.

- ВСМПО-АВИСМА — выросла больше “на слухах”, фундамент слаб.

Аутсайдеры:

- Группа Позитив -37%

- ИВА Технолоджис -27%

- Роснефть -25% — дивидендный гэп + цены на нефть

Целевые цены (до Q3 2025):

- Сбербанк: 370–385 ₽ (рост 7–12% к текущим)

- ВТБ: 0.0215–0.0222 ₽ (рост 10–14%)

- ЛУКОЙЛ: 7850–8100 ₽ (рост 8% на горизонте 5 мес.)

- VEON: 80 ₽ (но крайне высока волатильность)

Рекомендация: Вероятно сохранение волатильности. Акции банков остаются лакомым вложением, но просадки используют для набора “тихих” бумах нефтегаза. IT-сектор — только для опытных спекулянтов, не для портфеля консервативных инвесторов.

-

США:

Apple (AAPL) — падение на pre-market ~3,2%. После решения суда и ожиданий по замедлению роста сервисного сегмента справедливая цена на горизонте 6 мес: $175–180. Актуальная рекомендация — держать с осторожностью; длинные позиции усреднять только ниже $170.

Телеком/ИТ — опасения, что антисанкционные меры и тарифные войны с Китаем увеличат турбулентность ключевых индексов NASDAQ.

Облигации

-

Россия:

Ожидание дальнейшего снижения ключевой ставки делает ОФЗ особенно чувствительными к новостям Центробанка. Тем не менее, в привилегированном положении бумаги с длительностью 2–3 года и дюрацией, позволяющей фиксировать привлекательную доходность.

Рекомендация: При ставке 13% и ожидаемом понижении к 11,5% осенью — целевая доходность 10,4–10,8%, что соответствует эффективному росту стоимости на 3–6% до конца года. - США: Доходность 10-летних Treasuries стабилизировалась около 4,3%, рынок закладывает либо длительный “higher for longer”, либо мягкое снижение к концу года на фоне стабилизации инфляции.

Валюты

- Рубль: Реакция на Euroclear и потенциальные новые санкции двусторонняя: волатильность к EUR/USD высока, но рубль удерживается в диапазоне 92–95 к доллару. Если геополитика ухудшится — диапазон смещается к 97–99.

- Доллар США: Без ярких изменений, стабильность поддержана крепким рынком труда. EUR/USD — 1,06–1,08 в ближайшие недели; заметных драйверов для отката к 1,10 до июля не наблюдается.

Сырьё

- Нефть: Диапазон Brent: $83–88, стратегические покупки лишь при тесте $79–81. Волатильность из-за риска санкционной эскалации и “избыточных запасов” со стороны ряда стран ОПЕК+.

- Драгоценные металлы: В условиях неопределённости наблюдается спрос на золото и палладий. Золото — целевая цена $2360–2450 до осени 2025; удерживать монетарные позиции.

3. Основные риски

- Санкционный раскол и экспроприация суверенных активов: Прецедент с выплатами Euroclear создаёт угрозу повторения экспроприаций активов в других юрисдикциях. В случае второй волны санкций влияние на российский рынок катастрофическое: ухудшение ликвидности, бегство капитала, девальвация, жесткая просадка индекса Мосбиржи.

- Эскалация торговых войн/дальнейшая изоляция: Эскалация между США, Россией и Китаем чревата сильными просадками для глобальных индексов, прежде всего технологического сектора. Тараифные войны напрямую влияют на маржинальность производителей электроники.

- Жёсткая позиция ФРС: Если Федеральная резервная система будет игнорировать замедление экономики ради борьбы с инфляцией, быстрорастущие секторы типа “growth” могут уйти в глубокую коррекцию.

- Нестабильность сырьевых рынков: Краткосрочные перебои поставок или резкое падение нефтяных цен добавят турбулентности экономике РФ, усилят давление на бюджет и дивиденды нефтегазовых компаний.

4. Инвестиционные идеи

Консервативная идея: Краткосрочные ОФЗ на понижение ставки

Вход: ОФЗ с дюрацией 2,0–2,8 года (например, 26243, 26244, 25084).

Точка входа: ближе к доходности 12,7–13,0%.

Ожидание: До конца 2025 года ключевая ставка опустится до 11,5%, вследствие чего рынок переоценит бумаги.

Потенциал: За счет роста цены при понижении ставок + купонный доход = прибыль от 5,5 до 9% в рублях за 7 месяцев.

Риски: Масштабный геополитический шок или скачок инфляции. При текущем раскладе вероятность крайне мала.

Факт минимизации рисков: Можно сформировать лестницу бумаг (“лестница” дюраций в портфеле) и фиксировать часть прибыли в случае резких скачков.

Рискованная идея: Покупка VEON с целью на разворот спекулятивной волны

Описание: VEON +97% с начала года, на волне слухов и повышенной спекулятивной активности. Котировка чрезвычайно волатильна по причине малой ликвидности.

Вход: После коррекции ниже 66–68 ₽ за акцию.

Цель: 80 ₽ (рост до 18% при удачной волне разгона).

Риск: Высокий — возможны размашистые движения вниз на 12–16% за отдельные торговые дни. Использовать только с лимитированным объёмом инвестиций (<4% от портфеля) и стоп-лоссами — например, выход при -8% от точки входа.

Катализаторы: Удачный новостной поток, запуск санкций против иных конкурентов, возможный выход на новые рынки.

Внимание: Бумага не для долгосрочного портфеля или консерваторов.

Дисклеймер: Редакция prognozkursa.com выражает благодарность руководству BTБ за предоставленную информацию для подготовки данного обзора.

Настоящий материал не является инвестиционной рекомендацией или индивидуальной консультацией.

Рекомендации:

- Золото прогноз

- Каков прогноз курса доллара к шекелю

- МТС акции прогноз. Цена MTSS

- НОВАТЭК акции прогноз. Цена NVTK

- ГК Самолет акции прогноз. Цена SMLT

- Т-Технологии акции прогноз. Цена T

- Каков прогноз курса доллара к тайскому бату

- Роснефть акции прогноз. Цена ROSN

- Анализ цен на криптовалюту WIF: прогнозы WIF

- Каков прогноз курса доллара к рублю

2025-05-02 19:13