Обзор подготовлен на основе актуальных новостей и рыночных данных по состоянию на 13:09 МСК, 6 мая 2025 года.

1. Макроэкономический обзор

Мировые финансовые рынки демонстрируют смешанные настроения, в то время как инвесторы ожидают ключевых решений от Федеральной резервной системы (ФРС) США. Главным вопросом является оценка регулятором влияния торговых тарифов на экономику США и подтверждение независимости центрального банка. Неопределенность в торговой политике и повышенные тарифы продолжают создавать риски для реальной экономики.

🚨 ТопМоб — твой радар в мире макроэкономики. Видим разворот — сигналим первым. Остальным остаётся догонять.

ТопМоб TelegramВ США индекс деловой активности в секторе услуг от ISM неожиданно вырос в апреле до 51,6 пункта, что превысило прогнозы. Этот позитивный сигнал поддержал доллар США, однако общая картина остается неоднозначной. Индекс S&P Global U.S. Composite PMI был пересмотрен в сторону понижения, а деловая уверенность упала до самого низкого уровня за два с половиной года.

Европейская экономика также сталкивается с вызовами. PMI в секторе услуг Германии снизился до 48,8 пункта, что указывает на возросшую неопределенность. В еврозоне инфляция осталась стабильной на уровне 2,2%, что немного выше прогнозов, в то время как денежные рынки продолжают закладывать снижение ключевой ставки Европейским центральным банком (ЕЦБ) к концу года.

В Азии ожидания урегулирования торговых соглашений привели к росту большинства азиатских валют против доллара. Курс юаня укрепился до 7,21 – минимум с середины ноября 2024 года. Однако, несмотря на позитивные сигналы, признаки скорого подписания торгового соглашения с Китаем пока отсутствуют.

Источник: finam.ru. Динамика курса юаня к доллару.

В России производственный PMI в апреле показал незначительное улучшение, однако остался ниже 50 пунктов, что свидетельствует о сокращении деловой активности. Слабый спрос и снижение занятости указывают на охлаждение в производстве. Тем не менее, снижение ценового давления может создать условия для смягчения денежно-кредитной политики в будущем.

Центральный банк России (ЦБ) выявил в первом квартале более 1,5 тысяч финансовых пирамид, что на 56% больше, чем за аналогичный период 2024 года. Регулятор отмечает, что мошенники чаще всего предлагают вложиться в недвижимость, криптовалюту, драгметаллы и сырьевые товары.

2. Анализ финансовых рынков

Акции

На рынке США индикатор «страха и жадности» впервые в этом году зашел в зону «жадности», что свидетельствует о готовности инвесторов брать на себя риск, даже на фоне негативных ожиданий. Это может оказать поддержку рынку акций в среднесрочной перспективе. S&P 500 продолжил отскок и достиг сопротивления у отметки 5 670 пунктов, следующей целью может стать уровень 5 860 пунктов.

Источник: finam.ru. Технический анализ S&P 500.

На российском рынке акции «Северстали» ($CHMF) демонстрируют слабую динамику, однако фундаментальные показатели компании и внешние факторы указывают на возможный разворот в среднесрочной перспективе. Потенциал роста акций оценивается на уровне 35-40% в течение 2025-2026 годов.

Акции VK привлекают внимание после объявления о допэмиссии акций. Несмотря на размытие долей миноритариев, сокращение чистого долга и снижение процентных расходов позволит компании сосредоточиться на рентабельности и развитии долгосрочного роста.

Акционеры «Русолово» приняли решение не выплачивать дивиденды за 2024 год из-за отсутствия чистой прибыли. Тем не менее, акции компании демонстрируют рост на фоне общего подъема на рынке.

Облигации

Доходность 10-летних казначейских облигаций США подскочила до 4,35%, что отражает взвешивание рисков повышения инфляции против экономического пессимизма из-за тарифов. Рыночная оценка вероятности сохранения ставки ФРС в июне на уровне 4,25-4,50% составляет около 72%.

Валюты

Индекс доллара торгуется возле отметки 99,8, инвесторы ожидают итогов заседания ФРС. Ожидания урегулирования торговых соглашений привели к росту азиатских валют против доллара, в частности, курс юаня укрепился до минимума с ноября 2024 года. Курс евро остается на уровне открытия недели — 1,132, аналогично ведет себя британский фунт (GBP/USD 1,329).

Риски ослабления рубля остаются высокими, несмотря на кратковременное укрепление российской валюты на МосБирже. Курс CNYRUB находится у 11,21 руб./юань, но в дальнейшем возможно ослабление рубля.

Сырье

Нефть марки Brent восстановилась до $61,5/барр. после снижения до уровня поддержки на $58,7/барр. Участники рынка отыгрывают решение ОПЕК+ об увеличении добычи, что оказывает давление на котировки. Barclays снизил прогноз цен на нефть марки Brent на $4/барр. до $66/барр. на 2025 г., Goldman Sachs понизил прогноз до $60.

Источник: finam.ru. Технический анализ Brent.

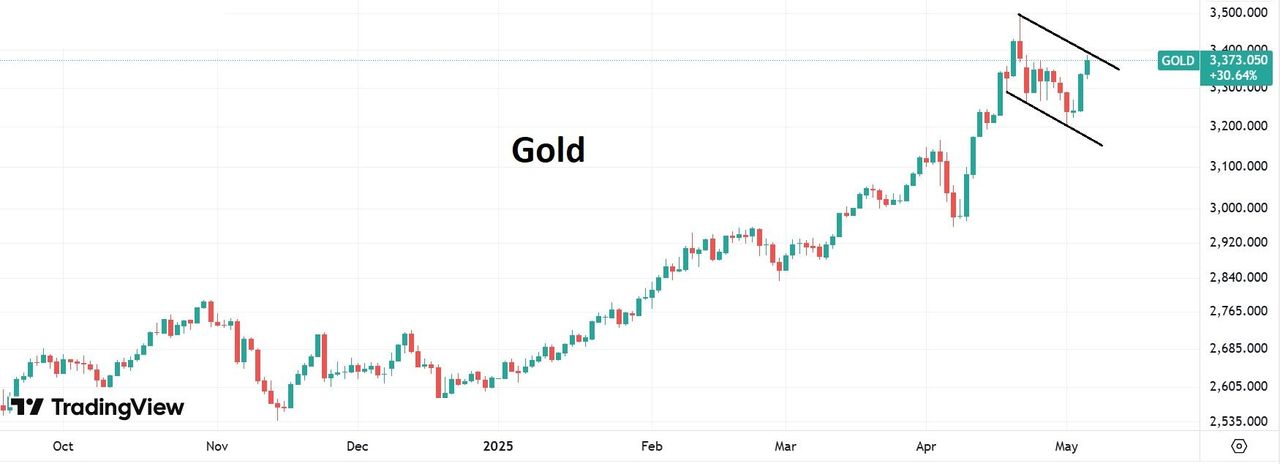

Цены на золото растут, котировки достигли $3380/унц. Повышению спроса способствует сохраняющаяся слабость доллара США и геополитическая неопределенность. Инвесторы ожидают заседания ФРС и сохранения процентных ставок без изменений.

Источник: finam.ru. Динамика цен на золото.

3. Основные риски

- Геополитическая напряженность: Продолжающиеся конфликты и санкции могут оказать негативное влияние на мировую экономику и финансовые рынки.

- Инфляция и процентные ставки: Повышение инфляции и ужесточение денежно-кредитной политики могут привести к снижению экономической активности и коррекции на рынках.

- Торговые войны: Эскалация торговых конфликтов между США и Китаем может негативно сказаться на мировой торговле и инвестициях.

- Финансовые пирамиды: Рост числа финансовых пирамид представляет риск для инвесторов и может подорвать доверие к финансовой системе.

4. Инвестиционные идеи

Консервативная инвестиционная идея: Облигации федерального займа (ОФЗ)

Инвестирование в ОФЗ представляет собой консервативную стратегию с минимальным риском. Облигации федерального займа являются надежным инструментом с гарантированным доходом от государства. Рассмотрим конкретный пример:

Допустим, инвестор приобретает ОФЗ с погашением через 3 года и купонной доходностью 7% годовых. Инвестиции составляют 100 000 рублей.

Расчеты:

- Годовой купонный доход: 100 000 * 0,07 = 7 000 рублей

- Общий купонный доход за 3 года: 7 000 * 3 = 21 000 рублей

- Возврат основной суммы инвестиций: 100 000 рублей

- Общий доход за 3 года: 21 000 + 100 000 = 121 000 рублей

- Эффективная доходность за 3 года: (121 000 / 100 000 — 1) * 100% = 21%

Минимизация рисков достигается за счет:

- Гарантии возврата основной суммы инвестиций государством.

- Регулярных купонных выплат, обеспечивающих стабильный доход.

- Возможности продажи облигаций на вторичном рынке в случае необходимости.

Рискованная инвестиционная идея: Акции «Северстали» ($CHMF)

Инвестирование в акции «Северстали» представляет собой рискованную, но потенциально прибыльную стратегию. Компания демонстрирует устойчивые фундаментальные показатели, однако подвержена влиянию внешних факторов, таких как цены на металл и геополитическая ситуация.

Потенциал роста акций оценивается на уровне 35-40% в течение 2025-2026 годов. Это связано с низкой себестоимостью производства, самообеспеченностью ресурсами и низкой долговой нагрузкой компании.

Связанные риски:

- Снижение спроса на металл из-за сокращения строек и закупок от энергетиков.

- Потери от санкций и ограничений на экспортные поставки.

- Зависимость от колебаний мировых цен на металл.

Рекомендации:

- Диверсификация портфеля для снижения общего риска.

- Оценка мировых цен на металл и геополитической ситуации.

- Соблюдение принципов риск-менеджмента и установка стоп-лоссов.

Дисклеймер: Редакция prognozkursa.com выражает благодарность руководству Мосбиржи за предоставленную информацию для подготовки данного обзора. Представленный анализ носит информационный характер и не является инвестиционной рекомендацией. Инвестиции сопряжены с рисками, и решение об инвестициях принимается инвестором самостоятельно.

Рекомендации:

- Золото прогноз

- Каков прогноз курса доллара к шекелю

- МТС акции прогноз. Цена MTSS

- НОВАТЭК акции прогноз. Цена NVTK

- Каков прогноз курса доллара к тайскому бату

- Т-Технологии акции прогноз. Цена T

- Анализ цен на криптовалюту WIF: прогнозы WIF

- ГК Самолет акции прогноз. Цена SMLT

- Роснефть акции прогноз. Цена ROSN

- Каков прогноз курса доллара к рублю

2025-05-06 13:12