Финансовый Отчет Prognozkursa.com: Дивидендный Взрыв и Геополитические Игры – 29 апреля 2025

1. Макроэкономический Обзор

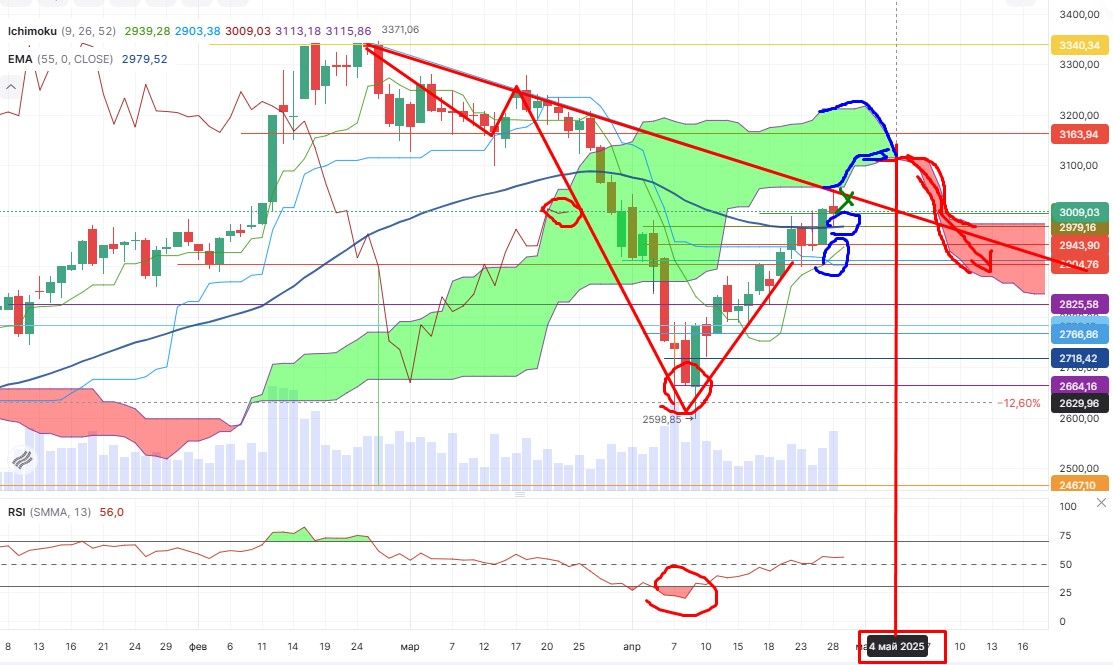

Сегодня, 29 апреля 2025 года, финансовые рынки России демонстрируют повышенную волатильность, обусловленную комплексом факторов: дивидендной политикой крупных эмитентов, геополитической напряженностью и сигналами от регуляторов. Индекс МосБиржи испытывает колебания в районе отметки 3000 пунктов, отражая борьбу между оптимизмом инвесторов, вызванным дивидендными новостями, и опасениями относительно дальнейшего развития геополитической ситуации.

Основным драйвером роста в понедельник стали новости о дивидендах ВТБ, которые впервые с 2021 года рекомендованы к выплате в размере 25,58 рубля на акцию. Это вызвало ажиотажный спрос на акции банка, взлетевшие в моменте более чем на 20%. Однако, эйфория была омрачена заявлениями о возможной допэмиссии, необходимой для поддержания достаточности капитала банка после выплаты дивидендов. Эта новость вызвала опасения у инвесторов и привела к фиксации прибыли, снизив первоначальный импульс роста.

🚨 ТопМоб — твой радар в мире макроэкономики. Видим разворот — сигналим первым. Остальным остаётся догонять.

ТопМоб TelegramГеополитический фактор продолжает оказывать значительное влияние на российский рынок. Объявление о временном перемирии на майские праздники вызвало кратковременный позитивный импульс, однако, негативные комментарии по поводу перспектив мирных переговоров привели к фиксации прибыли и снижению рынка. Инвесторы обеспокоены возможным усилением давления Запада на Россию и перспективами дальнейших санкций.

Центральный Банк России (ЦБ РФ) сохраняет ключевую ставку на уровне 21%, однако, смягчение риторики регулятора намекает на возможное начало цикла снижения ставок уже летом. Это может оказать поддержку рынку облигаций и стимулировать экономический рост.

2. Анализ Финансовых Рынков

Акции

Российский рынок акций демонстрирует высокую волатильность. Индекс МосБиржи пытается закрепиться выше отметки 3000 пунктов, однако, сталкивается с сопротивлением со стороны продавцов. Лидерами роста в понедельник стали акции ВТБ, ЛСР и Банка «Санкт-Петербург». Аутсайдерами оказались акции «Ростелекома», НОВАТЭКа и ВК.

Акции ВТБ являются спекулятивной идеей из-за высокой дивидендной доходности, но присутствует риск размытия капитала миноритариев после возможной допэмиссии. Целевая цена – под вопросом, все зависит от решения по допэмиссии и реакции рынка.

Акции Банка «Санкт-Петербург» выглядят привлекательно в преддверии закрытия реестра для получения дивидендов 2 мая. Банк является одной из самых эффективных российских кредитных организаций, демонстрируя высокие темпы роста прибыли.

Покупка акций «Газпрома» в спекулятивных целях не рекомендуется из-за сильного роста котировок в последнее время и риска фиксации прибыли после публикации отчетности за 2024 год. Фундаментально компания выглядит слабо из-за потери европейского рынка.

Облигации

Индекс RGBI перешел к консолидации, опустившись под отметку 109 пунктов. Инвесторы фиксируют позиции в длинных облигациях в преддверии майских праздников. Короткие ОФЗ и корпоративные облигации пользуются спросом для размещения ликвидности на длинные выходные.

Рекомендуется занять выжидательную позицию в сегменте облигаций, дождавшись большей ясности геополитического трека.

Валюты

Рубль укрепился к основным мировым валютам на фоне налогового периода. Однако, на вечерних торгах фьючерс на пару юань-рубль начал расти. Среднесрочно рубль будет дешеветь, но позитивная геополитика может кратковременно утащить пару юань-рубль в район 10. Рекомендуется торговать рублем спекулятивно.

Сырье

Цены на нефть Brent снижаются на фоне ослабления опасений по поводу перебоев в глобальных поставках. Золото торгуется около $3325 за унцию, прибавляя 6% с начала месяца.

3. Основные Риски

- Геополитическая напряженность: Эскалация конфликта на Украине и усиление санкционного давления на Россию могут негативно повлиять на финансовые рынки.

- Риск допэмиссии ВТБ: Размытие капитала миноритариев после возможной допэмиссии ВТБ может привести к снижению котировок акций банка.

- Снижение цен на нефть: Падение цен на нефть может негативно сказаться на доходах российских компаний-экспортеров и привести к ослаблению рубля.

- Инфляционные риски: Ускорение инфляции может вынудить ЦБ РФ повысить ключевую ставку, что негативно скажется на экономическом росте и рынке облигаций.

4. Инвестиционные Идеи

Консервативная Инвестиционная Идея

Покупка коротких ОФЗ: В преддверии майских праздников короткие ОФЗ будут пользоваться спросом для размещения ликвидности на длинные выходные. Это позволит получить стабильный доход с минимальным риском.

Расчет: Предположим, инвестор приобретает ОФЗ с погашением через 6 месяцев с доходностью 15% годовых. Инвестиции в размере 100 000 рублей принесут доход в размере 7 500 рублей за 6 месяцев (без учета налогов).

Рискованная Инвестиционная Идея

Покупка акций ВТБ: На фоне дивидендного ажиотажа акции ВТБ могут продолжить рост. Однако, необходимо учитывать риск допэмиссии и возможную коррекцию после фиксации прибыли.

Оценка риска и потенциала:

- Риски: Высокая волатильность, риск допэмиссии, зависимость от геополитической ситуации.

- Потенциал роста: В случае сохранения позитивной конъюнктуры рынка и отсутствия допэмиссии, акции ВТБ могут вырасти на 10-15% в краткосрочной перспективе.

Дисклеймер: Редакция prognozkursa.com выражает благодарность руководству Финама за предоставленную информацию для подготовки данного обзора. Представленная информация не является индивидуальной инвестиционной рекомендацией. Инвестиции на финансовых рынках сопряжены с риском потери капитала.

Рекомендации:

- Золото прогноз

- МТС акции прогноз. Цена MTSS

- Каков прогноз курса доллара к шекелю

- Т-Технологии акции прогноз. Цена T

- ГК Самолет акции прогноз. Цена SMLT

- НОВАТЭК акции прогноз. Цена NVTK

- Каков прогноз курса доллара к тайскому бату

- Анализ цен на криптовалюту H: прогнозы H

- Анализ цен на криптовалюту WIF: прогнозы WIF

- Роснефть акции прогноз. Цена ROSN

2025-04-29 10:18